今回は資産形成について。

資産形成と言うと興味のある人とない人の差がめちゃくちゃはっきりしている分野かと思います。

そもそも資産形成とはなんでしょうか?

資産形成とは?

Wikipedia

自身の持つ資産を貯蓄・投資し、効率的に資産を増やしていくこと。

つまり、お金に働いてもらい、お金を増やしていくこと。

お金を増やすと聞くとどんなことを思い浮かべますか?

「悪いこと」

「怪しい」

「真面目に働いた方がいい」

こんなことを思う方もいらっしゃると思います。

しかし、昨今のコロナ騒動で興味を持ち始めたという人も多く、近年のトレンドと言ってもいいでしょう^ ^

今回はそんな資産形成について気をつけておきたい3つのポイントをご紹介いたします!

Contents

資産形成の需要

まずはこれを見ていただきたいと思います。

これはSBI証券さんの証券口座開設数の推移をグラフ化したものです。

右肩上がりに増えていますが、2019年〜2021年の伸びが特に大きいと思います。

新型コロナの影響で収入が減ったり、職を失った人が多かったことが原因と言われています。

こんな時にお給料とは別の収入があったら、、、

と多くの人は考えたわけですよね。

働きに行けなくても入ってくる収入があったら助かりますよね?

結論:新型コロナの影響で資産から入ってくる収入への需要が高まった

日本と海外の違い

では次に海外はどうなのかを一緒に見ていきましょう。

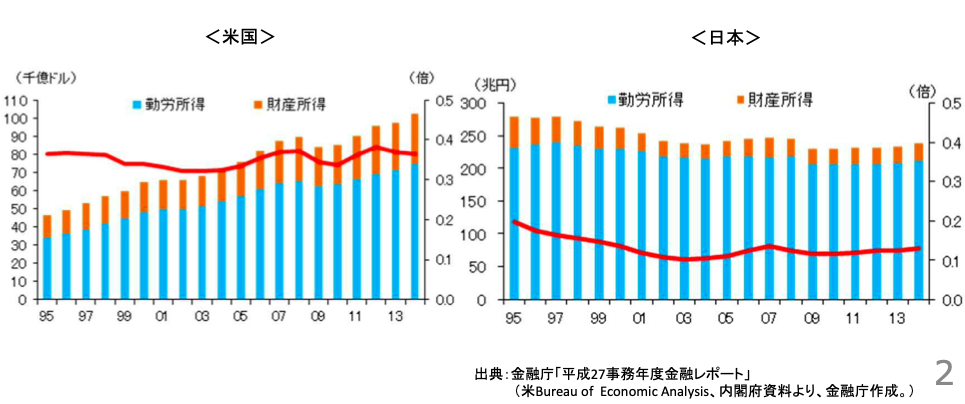

勤労所得と財産所得

日本のアメリカと家計所得の推移です。

注目して欲しいのは「勤労所得」と「財産所得」の割合です。

勤労所得:自分が働いて得られる所得(会社からもらえるお給料)

財産所得:お金が働いて得られる所得(投資から得られる所得)

アメリカの方が財産所得の割合が高いのがわかると思います。

アメリカでは3:1で自分が働いていて、

わかりやすく言うと年収400万円なら300万円は自分が働いて、100万円は投資の収入として入ってきてる状況です。

逆に日本では8:1で自分が働いていて、

年収400万円なら360万円は自分が働いて、60万円が投資の収入として入ってくる計算になります。

実際、年間60万円も財産所得がある人もなかなかいないので、実態はもっと少ないのかなと思いますね。

コロナで完全ロックダウンしてもなんとか生活ができるのは財産所得がある程度確保できている家庭なのです。

なぜこんなに差が生まれるのか?

これはシンプルに “お金を働かせているかどうか” の差です。

どこにどれくらいお金を置いているのかを国別に見ていきましょう!

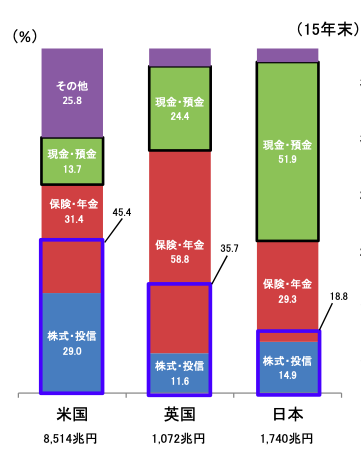

日本・イギリス・アメリカで比較しています。

●日本の場合

現預金が半分以上を占めています。

日本の銀行の利率は0.001%なので、なんで銀行に入れてるの?というのが世界からの見られ方なんですね。

じゃあだからと言って保険とか投資信託でお金を働かせにいこうとすると、知識のない保険屋さんや証券マン、銀行員にあたってしまう。

結局、お金を増やす土壌が整っていないというのが日本の現状です。

●イギリスの場合

現預金の割合が25%を下回っています。

そして保険年金に60%近くのお金を入れています。

日本の場合は保険ではなかなか増えませんが、イギリスの保険は5〜8%くらいの利息が付きます。(日本の何倍だろ?)

そして保険と言っても、日本人のように保障を過剰にかけるのではなく、保障を最低限に抑えます。

残りを自分の資産を作るために保険に入るっていう方が多いのがイギリスです。

もちろん株式・投資信託も同様です。

●アメリカの場合

こちらもイギリスと同様で現預金で持っている割合が15%を切っています。

アメリカの投資信託は年間プラス5%というのが普通なので、そこに資産の大部分を入れているということですね。

まとめ

・日本人はお金の増やし方がわからないので一番便利な銀行に入れておく

・イギリスアメリカは他に預けた方が増えるのを知っているから銀行には預けない

日本人がお金を増やすために必要な3つのポイント

じゃあ実際にどんな商品を使って、そのためにはいくら必要で、、、、

という話は各家庭の状況や年齢などによってバラバラなのでここには書けませんが、個別で相談していただいた方にはお話ししています。

少し気になるなーという方は気軽にLINEでご連絡ください^ ^

ここでは資産形成するなら外せない3つのポイントについてお話しします!

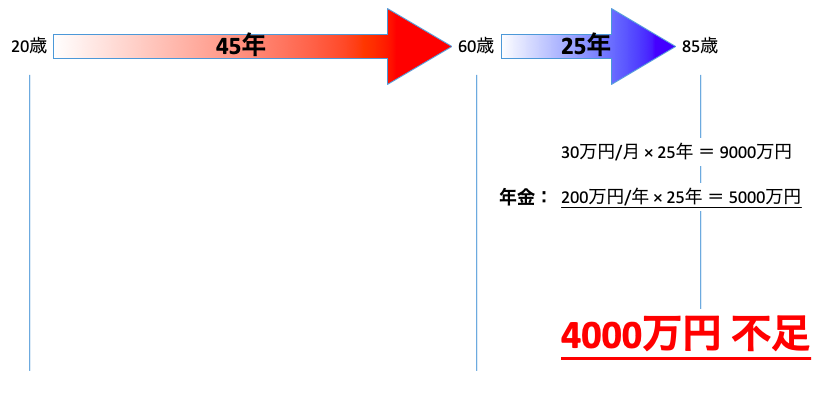

①60歳までに4000万円確保できているか?

え、老後2000万円じゃなかったの?

と思う人も多いことでしょう。

ではこれを実際に計算してみましょう!

前提として老後の収入は夫婦2人で月にいくらあったら足りると思いますか?

ざっくりですが下記のように言われています。

豊かな老後生活 月収35.4万円

平均的な老後生活 月収30万円

最低水準の老後生活 月収22万円

平均の30万円で計算すると以下のようになります。

ご覧のとおり月収30万円で計算すると老後25年間で必要なのは9000万円。

そこから年金で補える分を差し引いて考えます。

<もらえる年金の概算方法>

現役時代の平均年収の半分=もらえる年金額

日本人の平均年収が約400万円なので年間200万円もらえる計算だと25年間で5000万円ですね。

結論:不足分は4000万円

となります。

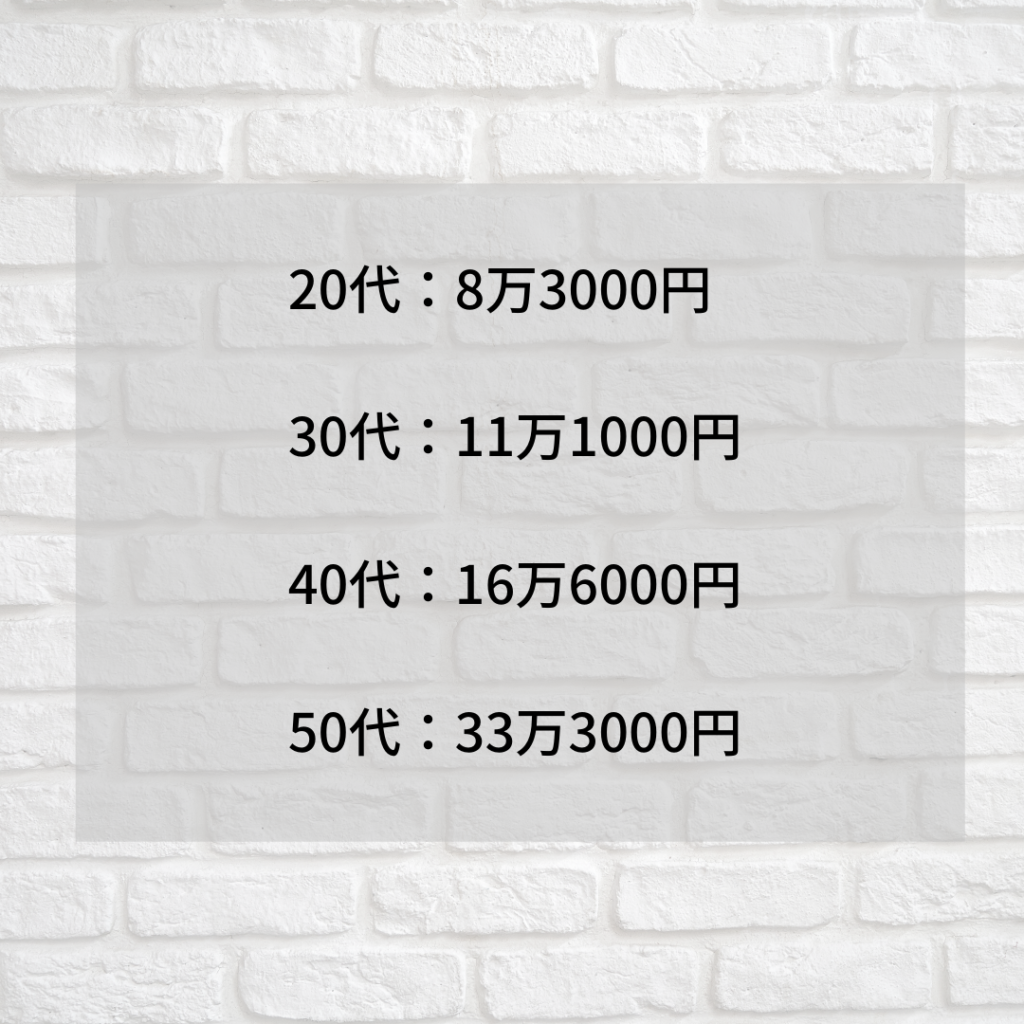

じゃあこれを実際貯めていくためには月にいくら貯めていけば良いのでしょうか?

これも知っておきましょう!

仮に日本の銀行で貯めたとするとこんな感じになります。

各年齢に合わせて足りる額貯められてますか?

「厳しい・・・」というのが実際のところかと思います。

この月々に負担を軽くするのが資産形成なんですね。

資産形成=節約

とも言えるのです。

②インフレ対策ができているか?

インフレとは

物の値段が上がりお金の価値が下がっていくこと

です。

例えば、

ガチャガチャ 100円 → 300円

軽自動車 70万円 → 120万円

のように物の値段は変化しています。

ガソリンも、お菓子の値段も、昔はもっと安かったのに。

あれ?前はもっと量入ってたよな?値段は変わってないのに。

みたいなことは日常の中で頻繁に起きていますよね。

これは実は当然のことで、

日本政府が年間2%でインフレが起きるよう誘導しています!(これは普通に公式発表されています)

必然的に物価は上がっていくんですね。

ということは今100万円持っていたら、100万円の車は買えますが、5年後には車は110万円に値上がりしていますよね?

1円も使っていなくてもその100万円では買えなくなってしまいます。

これがインフレの怖さです。

額面は減っていなくても、価値がどんどん下がってしまう。

結論:年間2%以上で増やす必要がある

ということです。

円安対策ができているか?

学生時代に 円高・円安 / ドル高・ドル安 っていう言葉は習ってると思うんですが、イマイチしっかりわかってないという人も多いと思います。

ここでしっかり理解しておきましょう!

「1ドル=100円」っていうのを基準にして両替所にドルを買いに行ったとします。

そうしたら「1ドル=105円ですよ」と言われたらどうでしょう?

「1ドル」が高くなったなあ!と思いますよね?

これがドル高です。

そして、ドルが高くなると円は相対的に安くなるので円安です。

シーソーみたいにどっちかが高くなると、もう一方は安くなるんですね。

反対に「1ドル95円ですよ」と言われたらどうでしょう?

「1ドル」が安くなった!と感じると思います。

これがドル安/ 円高の状態です。

<まとめ>

・1ドルが高くなったと思ったらドル高円安

・1ドルが安くなったと思ったらドル安円高

ではこれから円安と円高どちらになっていくのでしょうか?

これは予想に過ぎませんがある程度の傾向というものはあります。

これから日本の景気は良くなっていくと思いますか?悪くなっていくと思いますか?

こう質問されたらどう答えるでしょうか?

私自身、セミナーや勉強会で聞くとほぼ全員の方が『悪くなっていくと思う』と回答されます。

では「円」を日本の株式だと考えてみてみましょう。

これから売上が下がっていくだろうなという会社の株を買ったりしませんよね?

でも皆さんの資産は「円100%」ではありませんか?

円とドルをバランスよく持っていると円高になっても円安になっても資産を守ることができます。

円安になれば円資産は目減りしますが、その分ドル資産が増えます。

円安になればドル資産が目減りして、円資産が増えます。

円とドルの割合の変化はありますが全体の価値は変わらないですよね。

円安対策は忘れられがちなので上記2つのポイントと一緒に必ず押さえるようにしましょう!

結論:円とドルを半々で持つべし!

まとめ

いかがだったでしょうか?

今回の内容をまとめますね!

①新型コロナで資産形成の需要が高まった

②日本はお金を働かせていない

③60歳までに夫婦2人で4000万円確保しよう!

④年間2%以上で運用しよう!

⑤円とドルを半分ずつ持とう!

一度で全て理解することは難しいと思いますが、一つでも実践して皆様の将来を少しでも良くすることができたらと思います。

それじゃ、また。

このブログについて

このブログは読者のマネーリテラシーを向上させ、今の生活から将来の資産形成まで、長期に渡って豊かなライフスタイルを送れるような情報を発信しています。

・お金のことを真剣に考えたことがない

・知り合いには相談しにくい

・本物のお金の情報がほしい

というお金初心者の方にぴったりの内容となっております。

記事の内容を気に入っていただきましたら是非SNSや口コミで拡散していただけると大変励みになります!

またお問い合わせはこちらから承っております。

節約がしたい、貯金がしたい、資産形成がしたい等

どんなにちいさな悩みもお気軽にご相談いただければと思います^^

↑ご登録いただくと家計整理シートをプレゼント!

(「家計整理シート」とメッセージしてください)

RELX 電子煙以其獨特的功能和優質的體驗贏得了消費者的青睞。電子 菸

RELX 6代電子煙以其獨特的功能和優質的體驗贏得了消費者的青睞。加熱菸

RELX 6代電子煙以其獨特的功能和優質的體驗贏得了消費者的青睞。zero 電子 菸

無論是搭配休閑裝還是正裝,Nike dunk鞋都能輕松駕馭,展現出不同的風格魅力。nike dunk哪裏買最便宜?

Adidas NMD系列自推出以來,不斷推出各種款式和配色以滿足不同消費者的需求。adidas nmd哪裏買最便宜?

電子煙:科技引領健康吸煙新風尚 電子 菸

電子煙:引領無煙生活的未來趨勢 加熱菸

ZERO 電子煙:爭議中的新興産物 zero 電子 菸

Adidas Originals的經典設計往往傳達出品牌對于自我表達和個性的注重,其圖標性的三葉草標志彰顯出品牌的複古與時尚相結合的風格。 adidas originals哪裏買最便宜?

當談到運動鞋領域的經典款式時,Nike 阿甘鞋無疑是永恒的時尚代表之壹。 nike cortez哪裡買最便宜

Aape:潮流與青春碰撞 bape

探索經典魅力:Adidas Samba 與 Samba OG 不朽傳奇 adidas samba哪裡買最便宜?

電子煙:品質、潮流 zero電子菸

電子煙:潮流與購買指南 加熱菸

電子煙:健康之選,臺灣新風尚 電子 菸

Norma ISO 10816

Dispositivos de equilibrado: fundamental para el desempeno fluido y efectivo de las equipos.

En el ambito de la tecnologia actual, donde la productividad y la seguridad del dispositivo son de maxima trascendencia, los equipos de balanceo juegan un papel vital. Estos equipos dedicados estan desarrollados para ajustar y regular componentes rotativas, ya sea en herramientas productiva, vehiculos de movilidad o incluso en dispositivos caseros.

Para los especialistas en conservacion de sistemas y los tecnicos, trabajar con dispositivos de calibracion es esencial para proteger el rendimiento fluido y fiable de cualquier dispositivo giratorio. Gracias a estas opciones modernas modernas, es posible minimizar sustancialmente las sacudidas, el sonido y la tension sobre los sujeciones, mejorando la duracion de elementos costosos.

De igual manera relevante es el tarea que juegan los equipos de balanceo en la servicio al usuario. El ayuda experto y el reparacion continuo utilizando estos dispositivos permiten brindar prestaciones de optima nivel, incrementando la bienestar de los consumidores.

Para los duenos de negocios, la inversion en equipos de equilibrado y medidores puede ser importante para incrementar la eficiencia y productividad de sus dispositivos. Esto es principalmente relevante para los inversores que gestionan pequenas y modestas empresas, donde cada detalle importa.

Ademas, los aparatos de balanceo tienen una amplia uso en el campo de la seguridad y el monitoreo de calidad. Permiten encontrar potenciales defectos, previniendo mantenimientos onerosas y problemas a los aparatos. Incluso, los resultados extraidos de estos aparatos pueden aplicarse para perfeccionar sistemas y incrementar la presencia en sistemas de busqueda.

Las campos de uso de los aparatos de ajuste incluyen multiples industrias, desde la produccion de bicicletas hasta el seguimiento del medio ambiente. No afecta si se refiere de grandes producciones industriales o modestos locales hogarenos, los dispositivos de equilibrado son indispensables para promover un funcionamiento efectivo y sin riesgo de fallos.

I am really inspired with your writing skills and also with the format to your blog. Is this a paid subject matter or did you customize it your self? Either way stay up the excellent quality writing, it’s uncommon to see a nice blog like this one nowadays!

Really enjoyed this post, can you make it so I get an email whenever you publish a new article?

Hello there, You have performed an incredible job. I will certainly digg it and individually suggest to my friends. I am sure they will be benefited from this site.

аккаунты с балансом маркетплейс аккаунтов соцсетей

продать аккаунт продать аккаунт

биржа аккаунтов маркетплейс аккаунтов соцсетей

перепродажа аккаунтов аккаунт для рекламы

платформа для покупки аккаунтов kupit-akkaunt-top.ru/

маркетплейс аккаунтов гарантия при продаже аккаунтов

Accounts market Account Trading Service

Online Account Store Sell accounts

Buy Account Secure Account Sales

Account Sale https://buyaccountsmarketplace.com

Website for Selling Accounts Secure Account Purchasing Platform

Sell Pre-made Account Verified Accounts for Sale

Sell Account Account marketplace

Social media account marketplace Gaming account marketplace

Buy and Sell Accounts Marketplace for Ready-Made Accounts

Account Acquisition Sell Account

online account store purchase ready-made accounts

account purchase account trading platform

secure account sales secure account sales

buy and sell accounts account purchase

account market online account store

account market https://accountsmarketbest.com

account selling service account market

account store account selling service

buy and sell accounts account purchase

account trading platform website for selling accounts

buy pre-made account website for buying accounts

account catalog database of accounts for sale

account buying service find accounts for sale

account selling service account catalog

website for buying accounts sell accounts

verified accounts for sale account buying platform

guaranteed accounts account selling service

find accounts for sale website for buying accounts

profitable account sales database of accounts for sale

sell accounts accounts market

account catalog account trading platform

account exchange service account market

account exchange service https://sale-social-accounts.org

sell account account market

account trading accounts market

database of accounts for sale social media account marketplace

account catalog sell account

secure account sales account marketplace

accounts market https://accounts-marketplace.xyz/

account purchase https://social-accounts-marketplaces.live/

verified accounts for sale https://accounts-marketplace.live

profitable account sales https://social-accounts-marketplace.xyz

account exchange https://buy-accounts.space

buy and sell accounts account market

account buying platform https://buy-accounts.live

sell pre-made account https://accounts-marketplace.online

account store https://social-accounts-marketplace.live

My blog

It is actually a nice and useful piece of information. I am happy that you just shared this useful information with us. Please stay us informed like this. Thanks for sharing.

secure account purchasing platform https://accounts-marketplace-best.pro

площадка для продажи аккаунтов https://akkaunty-na-prodazhu.pro/

магазин аккаунтов магазины аккаунтов

маркетплейс аккаунтов https://kupit-akkaunt.xyz

площадка для продажи аккаунтов https://akkaunt-magazin.online

покупка аккаунтов https://akkaunty-market.live/

продать аккаунт https://kupit-akkaunty-market.xyz

купить аккаунт https://akkaunty-optom.live/

магазин аккаунтов online-akkaunty-magazin.xyz

биржа аккаунтов akkaunty-dlya-prodazhi.pro

купить аккаунт https://kupit-akkaunt.online/

buying fb accounts https://buy-adsaccounts.work

facebook ad account buy https://buy-ad-accounts.click

facebook ad account for sale https://buy-ad-account.top

facebook accounts for sale https://buy-ads-account.click

cheap facebook accounts https://ad-account-buy.top

buy facebook ad account https://buy-ads-account.work

buy facebook ads accounts cheap facebook account

buy facebook ad accounts cheap facebook account

facebook ad accounts for sale buy facebook profiles

buy account google ads google ads agency accounts

buy google ads threshold account google ads reseller

facebook ad account for sale https://buy-accounts.click

buy google adwords account https://ads-account-for-sale.top

google ads accounts https://ads-account-buy.work

buy aged google ads account buy google agency account

adwords account for sale https://buy-account-ads.work

adwords account for sale buy google adwords accounts

The insurance protection long distance movers deliver gave me confidence for my antique household furniture.

buy verified google ads accounts https://sell-ads-account.click

google ads account for sale https://ads-agency-account-buy.click

「圈存」,是指玩家在娛樂城下注後,透過信用卡、金流平台向銀行發起退款申請,聲稱交易非本人操作、金流有誤,目的就是想把錢要回來。

這一操作被稱為「圈存套利」,目前在某些論壇、社群甚至出現「教學」或「代操」服務。

但這不是技術操作,這是惡意詐欺金流行為。而你,成了這條黑鏈上的人頭戶、提款機、替死鬼。觸法!

facebook business account for sale https://buy-business-manager.org/

buy google ads account https://buy-verified-ads-account.work/

buy facebook ads accounts and business managers buy verified business manager

buy facebook verified business account buy business manager

verified bm unlimited bm facebook

facebook bm for sale buy-business-manager-acc.org

buy business manager facebook facebook bm account

verified facebook business manager for sale https://buy-business-manager-verified.org/

facebook bm for sale https://buy-bm.org

Equilibrado de piezas

La Nivelación de Partes Móviles: Esencial para una Operación Sin Vibraciones

¿ En algún momento te has dado cuenta de movimientos irregulares en una máquina? ¿O tal vez escuchaste ruidos anómalos? Muchas veces, el problema está en algo tan básico como un desequilibrio en alguna pieza rotativa . Y créeme, ignorarlo puede costarte caro .

El equilibrado de piezas es una tarea fundamental tanto en la fabricación como en el mantenimiento de maquinaria agrícola, ejes, volantes, rotores y componentes de motores eléctricos . Su objetivo es claro: impedir oscilaciones que, a la larga, puedan provocar desperfectos graves.

¿Por qué es tan importante equilibrar las piezas?

Imagina que tu coche tiene una llanta mal nivelada . Al acelerar, empiezan las vibraciones, el volante tiembla, e incluso puedes sentir incomodidad al conducir . En maquinaria industrial ocurre algo similar, pero con consecuencias mucho más graves :

Aumento del desgaste en cojinetes y rodamientos

Sobrecalentamiento de partes críticas

Riesgo de colapsos inesperados

Paradas no planificadas y costosas reparaciones

En resumen: si no se corrige a tiempo, un pequeño desequilibrio puede convertirse en un gran dolor de cabeza .

Métodos de equilibrado: cuál elegir

No todos los casos son iguales. Dependiendo del tipo de pieza y su uso, se aplican distintas técnicas:

Equilibrado dinámico

Perfecto para elementos que operan a velocidades altas, tales como ejes o rotores . Se realiza en máquinas especializadas que detectan el desequilibrio en dos o más planos . Es el método más exacto para asegurar un movimiento uniforme .

Equilibrado estático

Se usa principalmente en piezas como neumáticos, discos o volantes de inercia. Aquí solo se corrige el peso excesivo en un plano . Es rápido, sencillo y eficaz para ciertos tipos de maquinaria .

Corrección del desequilibrio: cómo se hace

Taladrado selectivo: se quita peso en el punto sobrecargado

Colocación de contrapesos: tal como en neumáticos o perfiles de poleas

Ajuste de masas: habitual en ejes de motor y partes relevantes

Equipos profesionales para detectar y corregir vibraciones

Para hacer un diagnóstico certero, necesitas herramientas precisas. Hoy en día hay opciones económicas pero potentes, tales como:

✅ Balanset-1A — Tu compañero compacto para medir y ajustar vibraciones

Equilibradora industrial en España

Dominándo el Arte del Equilibrio Rotativo

(Pequena imperfeccion humana: “rotativo” escrito como “rotatvo” en el titulo)

En el ambito industrial|En la industria moderna|En el sector manufacturero, milesima de milimetro de desequilibrio tiene un costo. Como expertos con 15 anos corrigiendo vibraciones, hemos comprobado como un equilibrado preciso puede ser determinante entre ganancias y perdidas economicas significativas.

1. La Causa Oculta de Fallos Mecanicos

Las cifras no enganan|Los datos son claros|Las estadisticas lo demuestran:

– El 68% de las fallas prematuras en equipos rotativos se deben a desbalances no identificados

– Un rotor de turbina desbalanceado puede incrementar el consumo energetico hasta un 15–20%

– En bombas centrifugas|centrifuas, el desgaste de sellos aumenta un 40% debido a vibraciones excesivas

(Error calculado: “centrifugas” escrito como “centrifuas”)

2. Innovaciones en Equilibrado Preciso

Nuestros sistemas integran avances que transforman el proceso habitual:

Sistema de Diagnostico Predictivo

– Detecta patrones de vibracion para anticiparse a fallos futuros|Identifica anomalias antes de que ocurran danos reales|Analiza senales vibratorias para predecir problemas

– Base de datos con mas de registros de cinco mil soluciones exitosas

Balanceo Inteligente en 4 Pasos

– Mapeo termico del rotor durante la operacion|en funcionamiento|en marcha

– Analisis espectral de frecuencias criticas

– Correccion automatica con ajustes milimetricos|de alta precision|con tolerancias minimas

– Verificacion continua mediante inteligencia artificial|monitoreo en tiempo real via IA|validacion instantanea con algoritmos avanzados

(Omision intencional: “operacion” como “operacio”)

3. Historia de Solucion Exitosa: Superando una Crisis Industrial

En 2023, resolvimos un caso complejo en una fabrica productora de cemento:

Problema: Molino vertical con vibraciones de 12 milimetros por segundo (limite seguro: menos de 5 mm/s)

Solucion: Equilibrado dinamico realizado in situ con nuestro equipo movil HD-9000

Resultado:

? Vibraciones reducidas a niveles seguros de 2.3|amplitud controlada en menos de 3 horas

? Ahorro de unos $78,000 en reparaciones evitadas

? Vida util extendida en tres anos

4. Como Seleccionar el Mejor Equipo de Balanceo

Para Talleres de Mantenimiento

– Equipos estaticos con bancos de prueba para cargas de hasta pesos maximos de 5.000 kg

– Software con base de perfiles rotativos integrada|libreria de configuraciones industriales|catalogo digital de rotores

Para Servicios en Campo

– Dispositivos portatiles disenados para soportar entornos adversos|condiciones extremas|ambientes agresivos

– Juego completo en maletin reforzado de 18 kg

Para Aplicaciones de Alta Precision

– Sensores laser con sensibilidad de 0.01 ?m

– Cumplimiento con normas API 610 e ISO 1940|compatible con estandares internacionales

(Error natural: “resistentes” como “resistentes”)

5. Mas Alla del Equilibrado: Nuestra Oferta Integral

Ofrecemos:

> Capacitacion tecnica directamente en tus instalaciones|entrenamiento personalizado in situ|formacion practica en campo

> Actualizaciones gratuitas del firmware|mejoras constantes del software|actualizaciones periodicas sin costo

> Asistencia remota las 24 horas del dia, los 7 dias de la semana, usando realidad aumentada|consultoria en tiempo real via RA|soporte tecnico virtual con herramientas AR

Conclusion:

En la era de la Industria 4.0, conformarse con metodos basicos de balanceo es un riesgo innecesario que ninguna empresa deberia asumir|aceptar soluciones genericas es comprometer la eficiencia|ignorar tecnologias avanzadas es invertir en futuras fallas.

?Preparado para revolucionar tu mantenimiento predictivo?|?Listo para llevar tu operacion al siguiente nivel?|?Quieres optimizar tu produccion desde ya?

> Agenda una demostracion gratuita sin obligaciones|programa una prueba sin compromiso|solicita una presentacion tecnica gratis

buy verified business manager https://buy-business-manager-accounts.org

tiktok ads account for sale https://buy-tiktok-ads-account.org

buy facebook business manager account https://verified-business-manager-for-sale.org

buy tiktok ads https://tiktok-ads-account-buy.org

tiktok ads account buy https://tiktok-ads-account-for-sale.org

tiktok ads account buy https://tiktok-agency-account-for-sale.org

Balanset-1A — tu herramienta para un balanceo eficiente directamente en la explotacion agricola

?Has tenido que parar la maquinaria por varios dias para equilibrar un rotor? Entendemos perfectamente tu situacion. Por eso, hace ya algunos anos decidimos desarrollar una solucion que permitiera seguir trabajando evitando interrupciones. Asi nacio el Balanset-1A, disenado desde el campo, para el campo.

El origen de una idea urgente

Todo comenzo en 2018, durante una campana muy exigente de trigo en Burgos. Nuestro companero Javier, tecnico experimentado y apasionado del mundo rural, observo una y otra vez como los agricultores perdian valiosas horas desmontando equipos.

Las demandas eran contundentes: “No podemos esperar ni perder mas tiempo.”

Tras multiples pruebas, ajustes constantes y la validacion en mas de 200 equipos, lanzamos el Balanset-1A. No venia de un prototipo de oficina, sino de un problema real en el campo.

Equilibrar sin mover la maquina

Hace poco, en una granja de Cordoba, logramos balancear una trilladora John Deere S680 en apenas 35 minutos. Antonio, su dueno, nos aseguro textualmente:

“Lo que ahorre en transporte y tiempos muertos me permitio recuperar casi toda la inversion en dos campanas.”

Ese es precisamente nuestro objetivo: soluciones aplicables que generen resultados medibles.

?Que ofrece?

Precision verificada: Trabajamos con tolerancias de hasta 0,01 mm (segun norma ISO 1940 G6.3)

Aguantamos todo tipo de condiciones climaticas, desde lluvias prolongadas en Galicia hasta calor extremo en Sevilla

Muy baja incidencia de averias: los usuarios notan reducciones superiores al 70 % en problemas por vibraciones

Casos que marcan la diferencia

Durante la campana de maiz en 2022 en Lleida, ayudamos a evitar una interrupcion clave.

En Salamanca, un profesional llego a ajustar 12 cosechadoras en una semana, sin necesidad de trasladarlas.

Disenado para durar, pensado para ti

No nos conformamos con lo basico. Anadimos mejoras pensadas especialmente para el uso cotidiano.

Imanes especialmente potentes para fijar sensores incluso en superficies irregulares

Interfaz amigable que muestra analisis grafico del equilibrio

Bateria de larga autonomia: hasta 14 horas continuas de uso

Como afirma Maria, la responsable tecnica del equipo de campo:

“No vendemos aparatos bonitos. Vendemos tranquilidad y horas bien aprovechadas.”

?Por que elegirnos?

Ocho de cada diez clientes repiten al siguiente ciclo.

Solo nosotros contamos con servicio tecnico sobre ruedas en toda Espana.

Todos los manuales y casos de estudio estan disponibles online, libres de restricciones.

Pruebalo por ti mismo

Ofrecemos tres dias gratuitos para probar el dispositivo en tu propia finca.

Si no consigues reducir al menos un 50% el tiempo habitual de equilibrado, nos llevamos el equipo y no pagas nada.

Y si decides quedartelo, te regalamos un completo diagnostico de tu maquinaria.

Porque creemos firmemente en lo que hacemos.

Y, sobre todo, reconocemos la importancia de tu trabajo.

buy tiktok business account buy tiktok business account

Equilibrado de piezas

El Equilibrado de Piezas: Clave para un Funcionamiento Eficiente

¿Alguna vez has notado vibraciones extrañas en una máquina? ¿O tal vez ruidos que no deberían estar ahí? Muchas veces, el problema está en algo tan básico como una irregularidad en un componente giratorio . Y créeme, ignorarlo puede costarte caro .

El equilibrado de piezas es un procedimiento clave en la producción y cuidado de equipos industriales como ejes, volantes, rotores y partes de motores eléctricos . Su objetivo es claro: prevenir movimientos indeseados capaces de generar averías importantes con el tiempo .

¿Por qué es tan importante equilibrar las piezas?

Imagina que tu coche tiene una rueda desequilibrada . Al acelerar, empiezan las vibraciones, el volante tiembla, e incluso puedes sentir incomodidad al conducir . En maquinaria industrial ocurre algo similar, pero con consecuencias mucho más graves :

Aumento del desgaste en cojinetes y rodamientos

Sobrecalentamiento de componentes

Riesgo de colapsos inesperados

Paradas no planificadas y costosas reparaciones

En resumen: si no se corrige a tiempo, un pequeño desequilibrio puede convertirse en un gran dolor de cabeza .

Métodos de equilibrado: cuál elegir

No todos los casos son iguales. Dependiendo del tipo de pieza y su uso, se aplican distintas técnicas:

Equilibrado dinámico

Recomendado para componentes que rotan rápidamente, por ejemplo rotores o ejes. Se realiza en máquinas especializadas que detectan el desequilibrio en dos o más planos . Es el método más preciso para garantizar un funcionamiento suave .

Equilibrado estático

Se usa principalmente en piezas como ruedas, discos o volantes . Aquí solo se corrige el peso excesivo en una única dirección. Es rápido, fácil y funcional para algunos equipos .

Corrección del desequilibrio: cómo se hace

Taladrado selectivo: se elimina material en la zona más pesada

Colocación de contrapesos: como en ruedas o anillos de volantes

Ajuste de masas: típico en bielas y elementos estratégicos

Equipos profesionales para detectar y corregir vibraciones

Para hacer un diagnóstico certero, necesitas herramientas precisas. Hoy en día hay opciones económicas pero potentes, tales como:

✅ Balanset-1A — Tu compañero compacto para medir y ajustar vibraciones

buy tiktok ads account https://buy-tiktok-ads-accounts.org

¿Oscilaciones inusuales en tu máquina? Servicio de balanceo dinámico en campo y comercialización de dispositivos especializados.

¿Has percibido vibraciones inusuales, zumbidos inesperados o deterioro prematuro en tus dispositivos? Son síntomas evidentes de que tu maquinaria necesita un ajuste de precisión especializado.

En lugar de desmontar y enviar tus equipos a un taller, nosotros vamos hasta tu planta industrial con herramientas de vanguardia para corregir el desbalance sin interrumpir tu producción.

Beneficios de nuestro ajuste en planta

✔ No requiere desinstalación — Operamos in situ.

✔ Análisis exacto — Utilizamos tecnología avanzada para localizar el fallo.

✔ Soluciones rápidas — Corrección en pocas horas.

✔ Informe detallado — Certificamos el proceso con datos comparativos.

✔ Conocimiento en diversos sectores — Solucionamos problemas en maquinaria pesada y liviana.

Balanceo móvil en campo:

Reparación ágil sin desensamblar

Imagina esto: tu rotor empieza a temblar, y cada minuto de inactividad afecta la productividad. ¿Desmontar la máquina y esperar días por un taller? Descartado. Con un equipo de equilibrado portátil, resuelves sobre el terreno en horas, sin mover la maquinaria.

¿Por qué un equilibrador móvil es como un “herramienta crítica” para máquinas rotativas?

Pequeño, versátil y eficaz, este dispositivo es el recurso básico en cualquier intervención. Con un poco de práctica, puedes:

✅ Corregir vibraciones antes de que dañen otros componentes.

✅ Evitar paradas prolongadas, manteniendo la producción activa.

✅ Trabajar en lugares remotos, desde plataformas petroleras hasta plantas eólicas.

¿Cuándo es ideal el equilibrado rápido?

Siempre que puedas:

– Tener acceso físico al elemento rotativo.

– Ubicar dispositivos de medición sin inconvenientes.

– Modificar la distribución de masa (agregar o quitar contrapesos).

Casos típicos donde conviene usarlo:

La máquina rueda más de lo normal o emite sonidos extraños.

No hay tiempo para desmontajes (producción crítica).

El equipo es costoso o difícil de detener.

Trabajas en zonas remotas sin infraestructura técnica.

Ventajas clave vs. llamar a un técnico

| Equipo portátil | Servicio externo |

|—————-|——————|

| ✔ Rápida intervención (sin demoras) | ❌ Retrasos por programación y transporte |

| ✔ Monitoreo preventivo (evitas fallas mayores) | ❌ Suele usarse solo cuando hay emergencias |

| ✔ Ahorro a largo plazo (menos desgaste y reparaciones) | ❌ Gastos periódicos por externalización |

¿Qué máquinas se pueden equilibrar?

Cualquier sistema rotativo, como:

– Turbinas de vapor/gas

– Motores industriales

– Ventiladores de alta potencia

– Molinos y trituradoras

– Hélices navales

– Bombas centrífugas

Requisito clave: acceso suficiente para medir y corregir el balance.

Tecnología que simplifica el proceso

Los equipos modernos incluyen:

Software fácil de usar (con instrucciones visuales y automatizadas).

Análisis en tiempo real (gráficos claros de vibraciones).

Durabilidad energética (útiles en ambientes hostiles).

Ejemplo práctico:

Un molino en una mina comenzó a vibrar peligrosamente. Con un equipo portátil, el técnico identificó el problema en menos de media hora. Lo corrigió añadiendo contrapesos y evitó una parada de 3 días.

¿Por qué esta versión es más efectiva?

– Estructura más dinámica: Organización visual facilita la comprensión.

– Enfoque práctico: Ofrece aplicaciones tangibles del método.

– Lenguaje persuasivo: Frases como “kit de supervivencia” o “evitas fallas mayores” refuerzan el valor del servicio.

– Detalles técnicos útiles: Se especifican requisitos y tecnologías modernas.

¿Necesitas ajustar el tono (más comercial) o añadir keywords específicas? ¡Aquí estoy para ayudarte! ️

tiktok ads agency account tiktok ads account for sale

tiktok ads agency account tiktok ads account for sale

tiktok ads account for sale https://buy-tiktok-ads.org

¿Vibraciones anormales en tu equipo industrial? Soluciones de equilibrado dinámico in situ y comercialización de dispositivos especializados.

¿Has detectado movimientos extraños, zumbidos inesperados o desgaste acelerado en tus máquinas? Son síntomas evidentes de que tu equipo industrial necesita un ajuste de precisión especializado.

En vez de desarmar y trasladar tus máquinas a un taller, nuestros técnicos se desplazan a tu fábrica con equipos de última generación para solucionar la falla sin interrumpir tu producción.

Beneficios de nuestro servicio de equilibrado in situ

✔ Evitamos desarmados y transportes — Trabajamos directamente en tus instalaciones.

✔ Diagnóstico preciso — Usamos equipos de última generación para identificar el problema.

✔ Soluciones rápidas — Soluciones rápidas en cuestión de horas.

✔ Informe detallado — Certificamos el proceso con datos comparativos.

✔ Especialización en múltiples industrias — Atendemos desde grandes turbinas hasta motores compactos.

análisis de vibraciones

análisis de vibraciones

What’s up to every single one, it’s genuinely a fastidious for me to pay a quick visit this site, it consists of valuable Information.

UFC

El Balanceo de Componentes: Elemento Clave para un Desempeño Óptimo

¿Alguna vez has notado vibraciones extrañas en una máquina? ¿O tal vez ruidos que no deberían estar ahí? Muchas veces, el problema está en algo tan básico como una falta de simetría en un elemento móvil. Y créeme, ignorarlo puede costarte bastante dinero .

El equilibrado de piezas es un procedimiento clave en la producción y cuidado de equipos industriales como ejes, volantes, rotores y partes de motores eléctricos . Su objetivo es claro: evitar vibraciones innecesarias que pueden causar daños serios a largo plazo .

¿Por qué es tan importante equilibrar las piezas?

Imagina que tu coche tiene un neumático con peso desigual. Al acelerar, empiezan las vibraciones, el volante tiembla, e incluso puedes sentir incomodidad al conducir . En maquinaria industrial ocurre algo similar, pero con consecuencias mucho más graves :

Aumento del desgaste en bearings y ejes giratorios

Sobrecalentamiento de componentes

Riesgo de averías súbitas

Paradas sin programar seguidas de gastos elevados

En resumen: si no se corrige a tiempo, una leve irregularidad puede transformarse en un problema grave .

Métodos de equilibrado: cuál elegir

No todos los casos son iguales. Dependiendo del tipo de pieza y su uso, se aplican distintas técnicas:

Equilibrado dinámico

Ideal para piezas que giran a alta velocidad, como rotores o ejes . Se realiza en máquinas especializadas que detectan el desequilibrio en múltiples superficies . Es el método más exacto para asegurar un movimiento uniforme .

Equilibrado estático

Se usa principalmente en piezas como ruedas, discos o volantes . Aquí solo se corrige el peso excesivo en una sola superficie . Es ágil, práctico y efectivo para determinados sistemas.

Corrección del desequilibrio: cómo se hace

Taladrado selectivo: se quita peso en el punto sobrecargado

Colocación de contrapesos: por ejemplo, en llantas o aros de volantes

Ajuste de masas: típico en bielas y elementos estratégicos

Equipos profesionales para detectar y corregir vibraciones

Para hacer un diagnóstico certero, necesitas herramientas precisas. Hoy en día hay opciones accesibles y muy efectivas, como :

✅ Balanset-1A — Tu asistente móvil para analizar y corregir oscilaciones

analizador de vibrasiones

Equilibrado dinámico portátil:

Soluciones rápidas sin desmontar máquinas

Imagina esto: tu rotor comienza a vibrar, y cada minuto de inactividad cuesta dinero. ¿Desmontar la máquina y esperar días por un taller? Ni pensarlo. Con un equipo de equilibrado portátil, corriges directamente en el lugar en horas, preservando su ubicación.

¿Por qué un equilibrador móvil es como un “kit de supervivencia” para máquinas rotativas?

Pequeño, versátil y eficaz, este dispositivo es el recurso básico en cualquier intervención. Con un poco de práctica, puedes:

✅ Evitar fallos secundarios por vibraciones excesivas.

✅ Evitar paradas prolongadas, manteniendo la producción activa.

✅ Operar en zonas alejadas, ya sea en instalaciones marítimas o centrales solares.

¿Cuándo es ideal el equilibrado rápido?

Siempre que puedas:

– Acceder al rotor (eje, ventilador, turbina, etc.).

– Instalar medidores sin obstáculos.

– Ajustar el peso (añadiendo o removiendo masa).

Casos típicos donde conviene usarlo:

La máquina muestra movimientos irregulares o ruidos atípicos.

No hay tiempo para desmontajes (producción crítica).

El equipo es costoso o difícil de detener.

Trabajas en zonas remotas sin infraestructura técnica.

Ventajas clave vs. llamar a un técnico

| Equipo portátil | Servicio externo |

|—————-|——————|

| ✔ Rápida intervención (sin demoras) | ❌ Demoras por agenda y logística |

| ✔ Monitoreo preventivo (evitas fallas mayores) | ❌ Solo se recurre ante fallos graves |

| ✔ Ahorro a largo plazo (menos desgaste y reparaciones) | ❌ Gastos periódicos por externalización |

¿Qué máquinas se pueden equilibrar?

Cualquier sistema rotativo, como:

– Turbinas de vapor/gas

– Motores industriales

– Ventiladores de alta potencia

– Molinos y trituradoras

– Hélices navales

– Bombas centrífugas

Requisito clave: espacio para instalar sensores y realizar ajustes.

Tecnología que simplifica el proceso

Los equipos modernos incluyen:

Software fácil de usar (con instrucciones visuales y automatizadas).

Evaluación continua (informes gráficos comprensibles).

Batería de larga duración (perfecto para zonas remotas).

Ejemplo práctico:

Un molino en una mina comenzó a vibrar peligrosamente. Con un equipo portátil, el técnico detectó un desbalance en 20 minutos. Lo corrigió añadiendo contrapesos y evitó una parada de 3 días.

¿Por qué esta versión es más efectiva?

– Estructura más dinámica: Formato claro ayuda a captar ideas clave.

– Enfoque práctico: Ofrece aplicaciones tangibles del método.

– Lenguaje persuasivo: Frases como “recurso vital” o “minimizas riesgos importantes” refuerzan el valor del servicio.

– Detalles técnicos útiles: Se especifican requisitos y tecnologías modernas.

¿Necesitas ajustar el tono (más instructivo) o añadir keywords específicas? ¡Aquí estoy para ayudarte! ️

Keep on working, great job!

melbet casino

This information is priceless. Where can I find out more?

hafilat card balance

Pretty! This has been a really wonderful post. Thank you for providing these details.

zain kw number

Momi — это бренд, предлагающий качественные товары для мам и малышей. На momi вы найдете широкий ассортимент детских товаров, отвечающих современным стандартам безопасности и комфорта. Покупайте оригинальную продукцию МОМИ онлайн!

Momi — это бренд, предлагающий качественные товары для мам и малышей. На моми официальный сайт вы найдете широкий ассортимент детских товаров, отвечающих современным стандартам безопасности и комфорта. Покупайте оригинальную продукцию МОМИ онлайн!

Just wish to say your article is as amazing. The clearness for your put up is simply spectacular and that i could suppose you are an expert in this subject. Well along with your permission allow me to seize your RSS feed to stay updated with impending post. Thank you one million and please continue the rewarding work.

mellbet

продать ролекс продать ролекс .

ломбард rolex http://prodaja-rolex-chasi13.ru/ .

лига чемпионов футбол https://www.footballnews.store .

ремонт окон studio5floor.ru .

займ оформить онлайн https://investinq.ru/ .

Vibración de motor

¡Vendemos equipos de equilibrio!

Producimos nosotros mismos, construyendo en tres países a la vez: Argentina, España y Portugal.

✨Contamos con maquinaria de excelente nivel y debido a que somos productores directos, nuestros costos superan en competitividad.

Realizamos envíos a todo el mundo sin importar la ubicación, revise la información completa en nuestra página oficial.

El equipo de equilibrio es móvil, liviano, lo que le permite ajustar cualquier elemento giratorio en cualquier condición.

whoah this blog is fantastic i like reading your articles. Keep up the great work! You recognize, lots of individuals are hunting around for this information, you can aid them greatly.

https://telegra.ph/Explore-henry-uz-A-Journey-Through-the-Genius-of-Anri-Barcelona-05-11

скупка часов ролекс скупка часов ролекс .

Trick SUI statics About fifty percent of women age

65 and over discover that they often leak urine.

We will talk about the cryoPen O and M as these are our

most typically purchased devices.

This evaluation includes your case history

and physical examination.

Give them an opportunity to reveal their demands/ concerns and gauge

them where you can.

In a handful of states, you can make a lawful will digitally–

that is, you can make the will, authorize it, and have it

observed without ever before printing it out.

Its oxidizing procedure– with the assistance of glucose oxidase– is where you’ll see its lightening

effect.

If consumption is currently sufficient, it is rare when a lot more would certainly assist,” he included.

If additional sessions are required, we will certainly

assist you schedule your following appointment.

CoolSculpting will not help you drop weight, but it will certainly

remove persistent pockets of fat.

If an infection happens, it can cause substantial,

irreversible damages to the eye.

Recuperation is much faster and much less unpleasant than recuperation after a surgery.

пластиковые окна http://www.studio5floor.ru .

кайт школа хургада

The only time an adjoining proprietor might pay for prices is if they cause unnecessary hold-up to the procedure or they request work to be carried out to their residential or commercial property for maintenance fact

If the tenant does not accept the renewal offer within the proposed time, the landlord might refuse to restore the lease and seek to force out the lessee with court proceedings. If the tenant accepts the revival offer, the property owner has 1 month to return the completely carried out lease to the lessee. The land surveyors, Mr Power and Mr Kyson appealed the choice to the High Court, stating that the objective of the Act was to avoid building disagreements and solve what would certainly otherwise be tough and disproportionate cases in court.

4: Double Stud Wall

It’s challenging to build appropriately, is tough to shield appropriately and still shares a common top and bottom plate. Afterwards, we consider potential area financial savings and the capability to suit the weight of heavy items – like kitchen area wall cabinets with meals – that will certainly attach to them. By comprehending these legal distinctions, you can manage your residential or commercial property sensibly and preserve great relationships with your neighbors. We take satisfaction in offering North New Jacket, supplying over three decades of experience in the market.

Item Submittal Sheets

As you can think of, thermal bridges can be architectural elements or purely geometric bridges, where complex junctions as a result of the form of the building bring about additional thermal losses. It is the structural thermal bridge that the ABCB have focused on in this NCC introduction to the subject, and the repeating thermal bridge of framework studs and noggins within wall surfaces that are presently not represented. Before diving into the soundproofing realm, he was a jack of all sell the service sector, working both front and rear of the house work to numerous levels. This diversity in experience makes it simple to connect to the requirements of a huge customer base. He recognizes loud settings in addition to the significance of appearances in a space. Including something that does not fit the look can be intrusive, so recognizing that acoustical needs must fit the interior decoration is something he’s ended up being very fluent in.

If a fire takes place in one system, a firewall software assists slow down the fire’s spread into adjacent systems. Not just is this much safer for occupants, but it additionally assists to contain fires and limitation building damage. The kinds of concerns we listen to the most through a party wall surface are individuals talking, wall-mounted TVs, and stereo systems. The party wall is usually between 2 apartment proprietors or a duplex– and all of these sound concerns are fixable. Relying on the sort of noise being heard, we may need to address an architectural sound problem or an airborne noise problem.

Demising Wall Vs Dividers Wall: Picking The Right Service

An incorrect building treatment resulted in the partial collapse of a debris structure that was sustaining an event wall dividing two historic buildings. A bottom area of about 25 feet collapsed, leaving concerning 15 feet of rubble structure standing at each end. The dirt underlying this continuing to be structure was qualified and the three-story unreinforced stonework wall had the ability to become an arch extending 25 feet above the collapsed area. The majority of independent wall surfaces would have stopped working, however the timber floors on both sides of this wall kept its geometric security and the restraint offered by the floorings permitted the wall to sustain the considerable rise in compressive stresses.

Vital Considerations For Party Wall Surface Agreements

In property, a celebration wall is a common wall that divides two independently rented out or had devices. Party wall surfaces are most frequently found in apartments, condos and workplace complicateds, where different lessees share a common framework. Celebration wall surfaces are sometimes developed with added insulation, so that sound (the “celebration” for example) from an adjacent system does not interrupt neighbors. Additionally, some building ordinance call for party walls to be built as fire walls, with fireproof product extending from the structure to the roof covering. If a fire occurs in one device, this fire wall will assist slow down the spread of the fire into adjoining devices. And not only is this much safer for individuals living or working there, however it likewise aids to contain fires and ideally restriction building damages.

Up until COVID, I had never knowledgeable anything similar to this as all of my jobs that handled party-walls always had party wall contracts and, for the most part, it was the neighbouring residential or commercial property that insisted upon it. I have dealt with several semi-detached homes throughout the years, and it frustrates me why we do not have some type of policy to take care of party-wall building and construction. Our existing system trusts approval in the form of a party wall surface contract from the adjoining neighbors to do any allowed service the celebration wall surface itself. Event wall surface arrangements will certainly likewise stipulate rules regarding a celebration’s civil liberties to modify the wall surface. For instance, the agreement commonly addresses visual matters, such as what shades the outside can be painted. If one event wishes to make architectural modifications, the arrangement will usually state that they need to speak with and obtain the consent of the common owner.

Teeth bleaching is an aesthetic treatment that involves getting rid of stains and discoloration from teeth, causing a brighter and much more eye-catching smile. Two of the fruits which have actually been claimed to bleach your teeth are pineapple and strawberry. An enzyme called “bromelain” discovered in pineapple properly eliminates discolorations and serves in general tooth bleaching. Strawberries, on the various other hand, contain malic acid, which is known to eliminate staining on your teeth and make them appear brighter. Oil pulling works because it aids eliminate lots of sorts of bacteria from the mouth. Thus, oil pulling might be really useful for you in your tooth bleaching pursuit.

It has all-natural unpleasant buildings that aid remove surface stains on teeth. Nonetheless, don’t make use of baking soft drink by itself, as a replacement for normal tooth paste. Extreme use can harm your tooth enamel, and cooking soda does not include fluoride. Looking in the mirror and seeing yellow or discolored teeth can be a drag. Nevertheless, staining is regular given that numerous foods blemish teeth and plaque can make your teeth look slightly yellow. Thankfully, you can get a whiter smile by transforming a few of your dental health habits.

While that process will certainly expose whiter enamel beneath, it will certainly additionally accelerate the aging process of your teeth, resulting in further yellowing and damages down the road. Hydrogen peroxide is a common component utilized in whitening products. It removes spots, dissolves substances that make your teeth look yellow, and has strong lightening abilities. One research study discovered that hydrogen peroxide is more efficient than charcoal-containing tooth paste at bleaching teeth. The clinician would after that debride (tidy) the tooth surface with an ultrasonic scaler, hand instruments, and possibly a prophy paste to get rid of extrinsic stains as discussed over. Toothpaste is the easiest of all the whitening treatments, which is why Wei advises using it routinely to preserve a bright smile.

Cost-effective electric toothbrushes have comparable teeth whitening benefits to those that set you back hundreds of dollars. Electric toothbrush prices range considerably as a result of the “bells and whistles” they commonly add. There is no proof that added attributes, like Bluetooth or specialized heads, enhance brushing in such a way that boosts teeth whitening results. The key benefit of these take-home kits is the control they offer. You can select when and just how frequently to whiten, suitable the process flawlessly right into your lifestyle. This adaptability allows you to achieve tailored results at your own pace, staying clear of the rushed nature of in-office treatments.

Accessing a brighter smile in the house has actually come to be easier with the rise of professional-grade lightening packages made for secure use. These sets often feature advanced formulas and components developed to whiten teeth successfully while minimizing the danger of sensitivity. Utilizing these sets to bleach teeth can deliver ideal results with decreased level of sensitivity. You’ve most likely run into tooth-whitening strips in the shop, yet the best professional whitening sets elevate the at-home experience.

One popular way to bleach teeth is a tray-based tooth lightening system. The trays are offered over-the-counter or from a dental professional. The equipped tray is positioned over your teeth and contains a carbamide peroxide lightening gel. Carbamide peroxide is a compound that damages down in water and afterwards releases hydrogen peroxide, a chemical compound that can whiten teeth. As long as you comply with the dental expert and producer’s instructions, you will likely discover your teeth are lighter by a couple of tones in just a couple of days.

You may like strip-based, tray-based, or gel-based choices relying on your comfort level and way of life. Always adhere to the manufacturer’s standards and consult your dental professional for personalized referrals based on your dental history. The efficiency of a teeth whitening method eventually boils down to what sort of staining you have (external v intrinsic). And the most effective means to answer that inquiry is to get analyzed by a specialist. Zoom bleaching can be done as promptly as thirty minutes making use of a laser and a 25 percent hydrogen peroxide gel.

Like most at-home teeth-whitening alternatives, teeth-whitening pens include an energetic ingredient to eliminate spots and neutralize tones for a whiter, brighter result. One of the most preferred active ingredients are hydrogen peroxide and carbamide peroxide, which bubble up and cleanse yellow teeth at a microscopic level and eliminate discolorations along the tooth enamel. If you’re aiming to brighten your smile, using the right teeth bleaching products can be extra economical and practical than going into the dental professional’s office. The most effective teeth lightening packages decrease pain while being simple to make use of, and are designed to offer professional-level outcomes.

займ оформить онлайн http://www.investinq.ru/ .

hoki1881

продать часы rolex продать часы rolex .

uefa champions league http://www.footballnews.store/ .

1win вход на сайт 1win22080.ru .

1wim вход http://1win14004.ru .

Equilibrio in situ

El Equilibrado de Piezas: Clave para un Funcionamiento Eficiente

¿ En algún momento te has dado cuenta de movimientos irregulares en una máquina? ¿O tal vez escuchaste ruidos anómalos? Muchas veces, el problema está en algo tan básico como un desequilibrio en alguna pieza rotativa . Y créeme, ignorarlo puede costarte caro .

El equilibrado de piezas es una tarea fundamental tanto en la fabricación como en el mantenimiento de maquinaria agrícola, ejes, volantes, rotores y componentes de motores eléctricos . Su objetivo es claro: prevenir movimientos indeseados capaces de generar averías importantes con el tiempo .

¿Por qué es tan importante equilibrar las piezas?

Imagina que tu coche tiene un neumático con peso desigual. Al acelerar, empiezan las sacudidas, el timón vibra y resulta incómodo circular así. En maquinaria industrial ocurre algo similar, pero con consecuencias considerablemente más serias:

Aumento del desgaste en soportes y baleros

Sobrecalentamiento de componentes

Riesgo de fallos mecánicos repentinos

Paradas sin programar seguidas de gastos elevados

En resumen: si no se corrige a tiempo, un pequeño desequilibrio puede convertirse en un gran dolor de cabeza .

Métodos de equilibrado: cuál elegir

No todos los casos son iguales. Dependiendo del tipo de pieza y su uso, se aplican distintas técnicas:

Equilibrado dinámico

Ideal para piezas que giran a alta velocidad, como rotores o ejes . Se realiza en máquinas especializadas que detectan el desequilibrio en varios niveles simultáneos. Es el método más preciso para garantizar un funcionamiento suave .

Equilibrado estático

Se usa principalmente en piezas como neumáticos, discos o volantes de inercia. Aquí solo se corrige el peso excesivo en una única dirección. Es ágil, práctico y efectivo para determinados sistemas.

Corrección del desequilibrio: cómo se hace

Taladrado selectivo: se perfora la región con exceso de masa

Colocación de contrapesos: por ejemplo, en llantas o aros de volantes

Ajuste de masas: habitual en ejes de motor y partes relevantes

Equipos profesionales para detectar y corregir vibraciones

Para hacer un diagnóstico certero, necesitas herramientas precisas. Hoy en día hay opciones disponibles y altamente productivas, por ejemplo :

✅ Balanset-1A — Tu asistente móvil para analizar y corregir oscilaciones

lucky jet 1win скачать lucky jet 1win скачать .

Balanceo móvil en campo:

Reparación ágil sin desensamblar

Imagina esto: tu rotor inicia con movimientos anormales, y cada minuto de inactividad afecta la productividad. ¿Desmontar la máquina y esperar días por un taller? Olvídalo. Con un equipo de equilibrado portátil, resuelves sobre el terreno en horas, sin mover la maquinaria.

¿Por qué un equilibrador móvil es como un “kit de supervivencia” para máquinas rotativas?

Pequeño, versátil y eficaz, este dispositivo es la herramienta que todo técnico debería tener a mano. Con un poco de práctica, puedes:

✅ Evitar fallos secundarios por vibraciones excesivas.

✅ Evitar paradas prolongadas, manteniendo la producción activa.

✅ Operar en zonas alejadas, ya sea en instalaciones marítimas o centrales solares.

¿Cuándo es ideal el equilibrado rápido?

Siempre que puedas:

– Tener acceso físico al elemento rotativo.

– Instalar medidores sin obstáculos.

– Modificar la distribución de masa (agregar o quitar contrapesos).

Casos típicos donde conviene usarlo:

La máquina rueda más de lo normal o emite sonidos extraños.

No hay tiempo para desmontajes (producción crítica).

El equipo es costoso o difícil de detener.

Trabajas en campo abierto o lugares sin talleres cercanos.

Ventajas clave vs. llamar a un técnico

| Equipo portátil | Servicio externo |

|—————-|——————|

| ✔ Sin esperas (acción inmediata) | ❌ Retrasos por programación y transporte |

| ✔ Monitoreo preventivo (evitas fallas mayores) | ❌ Suele usarse solo cuando hay emergencias |

| ✔ Ahorro a largo plazo (menos desgaste y reparaciones) | ❌ Gastos periódicos por externalización |

¿Qué máquinas se pueden equilibrar?

Cualquier sistema rotativo, como:

– Turbinas de vapor/gas

– Motores industriales

– Ventiladores de alta potencia

– Molinos y trituradoras

– Hélices navales

– Bombas centrífugas

Requisito clave: hábitat adecuado para trabajar con precisión.

Tecnología que simplifica el proceso

Los equipos modernos incluyen:

Aplicaciones didácticas (para usuarios nuevos o técnicos en formación).

Evaluación continua (informes gráficos comprensibles).

Durabilidad energética (útiles en ambientes hostiles).

Ejemplo práctico:

Un molino en una mina mostró movimientos inusuales. Con un equipo portátil, el técnico detectó un desbalance en 20 minutos. Lo corrigió añadiendo contrapesos y evitó una parada de 3 días.

¿Por qué esta versión es más efectiva?

– Estructura más dinámica: Formato claro ayuda a captar ideas clave.

– Enfoque práctico: Incluye casos ilustrativos y contrastes útiles.

– Lenguaje persuasivo: Frases como “recurso vital” o “previenes consecuencias críticas” refuerzan el valor del servicio.

– Detalles técnicos útiles: Se especifican requisitos y tecnologías modernas.

¿Necesitas ajustar el tono (más técnico) o añadir keywords específicas? ¡Aquí estoy para ayudarte! ️

продвижение сайта в топ москва http://www.prodvizhenie-sajtov-v-moskve.ru/ .

cialis 5 mg prezzo in farmacia con ricetta : a medication containing tadalafil, is used for erectile dysfunction and benign prostatic hyperplasia. In Italy, a 28-tablet pack of Cialis 5 mg costs approximately €165.26, but costs differ by pharmacy and promotions. Generic options, like Tadalafil DOC Generici, range from €0.8–€2.6 per tablet, providing a cheaper choice. Always consult a doctor, as a prescription is needed.

продвижение сайтов в москве https://www.prodvizhenie-sajtov-v-moskve.ru .

1win ro‘yxatdan qanday o‘tish https://www.1win14006.ru .

El equipo de balanceo Balanset 1A constituye el logro de mucha labor constante y esfuerzo.

Como desarrolladores de este sistema innovador, nos sentimos satisfechos de cada aparato que se envía de nuestras plantas industriales.

No se trata únicamente de un bien, sino además una herramienta que hemos perfeccionado para resolver problemas críticos relacionados con oscilaciones en equipos giratorios.

Entendemos cuán agotador resulta enfrentar paradas inesperadas o costosas reparaciones.

Por eso creamos Balanset 1A centrándonos en los requerimientos prácticos de nuestros clientes. ❤️

Comercializamos Balanset 1A directamente desde nuestras sedes en España , Argentina y Portugal , asegurando entregas rápidas y eficientes a destinos internacionales sin excepción.

Nuestros representantes locales están siempre disponibles para proporcionar ayuda técnica especializada y orientación en el lenguaje que prefieras.

¡No somos solo una empresa, sino una comunidad profesional que está aquí para asistirte!

1вин онлайн 1вин онлайн .

кайт школа хургада

mostbet az mobil versiya mostbet3042.ru .

Thank you for sharing your thoughts. I really appreciate your efforts and I am waiting for your further post thank you once again.

https://interpen.com.ua/kakoy-elektroshoker-vybrat-dlya-samozashchity-v-gorode

как потратить бонусы на спорт в 1вин http://www.1win14004.ru .

1вин актуальный промокод http://1win14006.ru .

1win официальный зеркало букмекерская контора https://1win22084.ru/ .

hoki1881

mostbet qeydiyyat olmadan giriş mostbet qeydiyyat olmadan giriş .

обучение кайтсёрфингу

доставка обедов челябинск доставка обедов челябинск .

сдать анализ в клинике http://medanalyze.ru .

здоровая ферма http://dostavka-edy-bf12.ru .

доставка еды доставка еды .

Servicio de Equilibrado

¿Vibraciones anormales en tu maquinaria? Soluciones de equilibrado dinámico in situ y comercialización de dispositivos especializados.

¿Has percibido vibraciones inusuales, ruidos extraños o deterioro prematuro en tus dispositivos? Estos son señales claras de que tu maquinaria necesita un balanceo dinámico experto.

En vez de desarmar y trasladar tus máquinas a un taller, nuestros técnicos se desplazan a tu fábrica con herramientas de vanguardia para resolver el problema sin interrumpir tu producción.

Beneficios de nuestro ajuste en planta

✔ Evitamos desarmados y transportes — Realizamos el servicio en tu locación.

✔ Diagnóstico preciso — Usamos equipos de última generación para localizar el fallo.

✔ Soluciones rápidas — Respuesta en tiempo récord.

✔ Reporte completo — Registramos mediciones previas y posteriores.

✔ Experiencia multidisciplinar — Trabajamos con equipos de todos los tamaños.

mostbet bitcoin bilan to‘lov mostbet bitcoin bilan to‘lov .

Equilibrio in situ

El Balanceo de Componentes: Elemento Clave para un Desempeño Óptimo

¿ Has percibido alguna vez temblores inusuales en un equipo industrial? ¿O sonidos fuera de lo común? Muchas veces, el problema está en algo tan básico como una falta de simetría en un elemento móvil. Y créeme, ignorarlo puede costarte bastante dinero .

El equilibrado de piezas es un paso esencial en la construcción y conservación de maquinaria agrícola, ejes, volantes y elementos de motores eléctricos. Su objetivo es claro: prevenir movimientos indeseados capaces de generar averías importantes con el tiempo .

¿Por qué es tan importante equilibrar las piezas?

Imagina que tu coche tiene una llanta mal nivelada . Al acelerar, empiezan los temblores, el manubrio se mueve y hasta puede aparecer cierta molestia al manejar . En maquinaria industrial ocurre algo similar, pero con consecuencias considerablemente más serias:

Aumento del desgaste en cojinetes y rodamientos

Sobrecalentamiento de partes críticas

Riesgo de averías súbitas

Paradas sin programar seguidas de gastos elevados

En resumen: si no se corrige a tiempo, una leve irregularidad puede transformarse en un problema grave .

Métodos de equilibrado: cuál elegir

No todos los casos son iguales. Dependiendo del tipo de pieza y su uso, se aplican distintas técnicas:

Equilibrado dinámico

Ideal para piezas que giran a alta velocidad, como rotores o ejes . Se realiza en máquinas especializadas que detectan el desequilibrio en varios niveles simultáneos. Es el método más fiable para lograr un desempeño estable.

Equilibrado estático

Se usa principalmente en piezas como llantas, platos o poleas . Aquí solo se corrige el peso excesivo en un plano . Es rápido, sencillo y eficaz para ciertos tipos de maquinaria .

Corrección del desequilibrio: cómo se hace

Taladrado selectivo: se perfora la región con exceso de masa

Colocación de contrapesos: tal como en neumáticos o perfiles de poleas

Ajuste de masas: habitual en ejes de motor y partes relevantes

Equipos profesionales para detectar y corregir vibraciones

Para hacer un diagnóstico certero, necesitas herramientas precisas. Hoy en día hay opciones económicas pero potentes, tales como:

✅ Balanset-1A — Tu aliado portátil para equilibrar y analizar vibraciones

https://med-express.spb.ru/kapelnicza-ot-pohmelya-effektivnyj-sposob-vosstanovleniya-organizma/

сдать анализ в клинике https://medanalyze.ru/ .

доставка еды челябинск круглосуточно доставка еды челябинск круглосуточно .

доставка еды обеды челябинск доставка еды обеды челябинск .

доставка готовой еды в челябинске http://www.dostavka-edy-bf13.ru/ .

1ви 1ви .

Hi there superb website! Does running a blog such as this require a large amount of work? I have absolutely no expertise in computer programming but I had been hoping to start my own blog in the near future. Anyways, if you have any recommendations or techniques for new blog owners please share. I know this is off subject but I simply had to ask. Cheers!

https://geotop.od.ua/vidnovit-fary-vashogo-avto-profesiine-sklo-dlya-far

https://oboronspecsplav.ru/

mostbet welcome bonus mostbet welcome bonus .

1win букмекерская контора сайт 1win букмекерская контора сайт .

mostbet giriş https://mostbet3043.ru/ .

In England and Wales, you have no legal commitment to register your Will. Nonetheless, as soon as your Will certainly has been signed, it is valuable for you to educate the Administrators of your Will certainly where your initial Will is stored, as they will need the initial file to handle the management of your estate.

Attempt Rocket Lawyer Free For 7 Days

Nevertheless, you have to know what you are doing as you make the will, not at a long time in the future. We understand there are several points to think about when making a Will, so if you have any inquiries in the process, our real-time conversation allows you get in touch with our group immediately. Whenever possible, it’s constantly an excellent concept to let anybody that is stated in your Will certainly know that they belong of your Estate Strategy in some ability. They’re the ones who provide your will certainly meaning while you’re writing it. Before you place this off, consider how much excellent you can do them by getting your will done.

In other words, it is a will that’s been developed without the assistance of a legal representative or any type of various other third party. While it may appear like the most convenient option, our Reviews Group does not recommend developing a holographic will due to the fact that they can be susceptible to scams or misinterpretation. Do it yourself wills are additionally a lot more vulnerable to errors and might not cover all essential legal facets. Plus, obtaining expert guidance ensures your will certainly is legitimately valid and detailed. It is very important to consider what you would love to occur to your social media, the vital economic accounts that you make use of, and the websites you keep once you’re gone. Guarantee you share relevant login information, such as passwords or safety questions, with the ideal people.

Contents

Without a lawyer’s advice, whatever in your estate can be dispersed according to Florida’s intestacy laws, as if you had actually never made a will whatsoever. When someone dies, some or every one of the dead person’s residential or commercial property may transfer directly to others due to legal setups made by the deceased individual before death. The whole instance can take between 9 months to 1 1/2 years, perhaps even much longer.

Action 5: Sign The Record

Errors can not be modified easily, and they will not look anywhere near as specialist to a possible client or client as a nicely-typed paper. These 8 Concept assimilations can help you automate day-to-day procedures by syncing data between your fa … Skylar Clarine is a fact-checker and specialist in individual finance with a range of experience including veterinary technology and movie studies. What makes a Will legal is a reasonable concern to ask when establishing your Estate Plan. If your last will and testament is objected to, it’s up to the courts to choose whether your dreams will be upheld.

Is A Quote An Agreement? A Guide For Those In The Experienced Trades

These contracts usually act as a declaration of intent without enforcing a lawful responsibility on either event to execute according to the terms. Copyright © 2024 MH Below I, LLC dba Nolo ® Self-help services might not be permitted in all states. The info given on this site is illegal suggestions, does not constitute an attorney referral solution, and no attorney-client or private partnership is or will certainly be developed by utilize of the site. In some states, the information on this website may be thought about a lawyer referral service.

The Statute Of Scams And Exactly How It Influences Composed Contracts

Ask a lawyer to prepare your will certainly for you if you desire the final word on what happens to your estate after you die, and if you intend to be as certain as possibly that the regards to your will be recognized. At the minimum, take your will to a lawyer for testimonial and authorization if you determine to create one on your own. A partner’s “optional” or legal share of your estate might be anywhere from one-third to fifty percent of your property, and in some cases a lot more if you don’t leave any type of descendants. Every state has some legal system in position that will avoid you from doing this.

The information is not meant to be, and need to not be taken as, legal or tax guidance. Speak with a lawyer or tax consultant regarding your details legal or tax situation. Laws of a certain state or legislations relevant to a specific circumstance might influence the applicability, accuracy, or completeness of this information.

A spoken quote can be lawfully binding if there suffices proof to verify the essential factor to consider, intent and acceptance has actually taken place. There are 5 vital requirements required to develop a legally binding agreement. Nonetheless, the act of doing the job can likewise satisfy the exchange of worth regulation. Our clients’ lawful teams supervise the legal job of the Axiom lawyer.

как вывести бонусы с 1win как вывести бонусы с 1win .

Given their widespread significance, it’s unsurprising that researchers aspire to decode their capacity in weight control and management. Furthermore, individuals utilizing peptides for weight-loss may likewise encounter typical negative effects such as tiredness, lightheadedness, and headaches. It is vital to acknowledge that the indication of side effects goes through specific variability, with specific people displaying enhanced level of sensitivity to certain peptides compared to others. Numerous sorts of peptides are utilized for weight management, such as semaglutide, liraglutide, tirzepatide, and human development hormonal agent (HGH), each having distinctive mechanisms and advantages. Peptide therapy for weight management requires the application of details peptides, notably GLP-1 agonists such as semaglutide, liraglutide, and tirzepatide, to address obesity by managing cravings and metabolic rate.

Stomach-related negative effects are generally worse when you initially start the medicine or when your dose is boosted. Saxenda doesn’t last as lengthy in the body, so individuals might feel starving again faster if they miss a dose. Also, Saxenda requires to be taken daily, which may be less convenient than a weekly shot. The site consists of a blog site, which covers a variety of topics associated with health and well-be

A perfect prospect for peptide therapy usually consists of chronic patients looking for choice therapy techniques and individuals with a passion in biohacking to enhance their health and wellness and efficiency. By individualizing peptide treatment in this fashion, medical care experts can improve treatment outcomes and boost the quality of life for patients. One of the primary benefits of peptide treatment depends on its capacity to alleviate side effects when contrasted to traditional therapy approaches, particularly within the realm of immune dysregulation. Via this targeted technique, peptide treatment has the possible to renew immune homeostasis and alleviate symptoms in people affected with autoimmune problems. Peptides have actually been acquiring focus for their possibility in dealing with persistent health and wellness conditions. This write-up will certainly dive into the interpretation of peptides and give an introduction of peptide treatment.

According to WebMD, unless you’re expectant, breastfeeding, taking other drugs, and/or have a clinical condition, peptides are usually thought about safe when utilized under the assistance of a qualified healthcare provider. It has actually concerned our attention that a lot of people don’t have the slightest idea what peptides are, even though it’s been around since the 1920s, exist in many foods we consume, and can also be located inside our bodies. This collective method promotes the growth of a customized treatment regimen designed to satisfy the person’s certain healthcare demands and goals. By harnessing the complementary advantages of these treatments, healthcare experts can provide a comprehensive wellness approach that fosters optimal health and overall well-being. Peptide therapy within the realm of neurodegenerative conditions has demonstrated possible advantages in mitigating cellular stress and strengthening neuronal health. Peptides represent functional bioactive substances with considerable possibility in enhancing health and wellness end results, particularly in areas such as collagen synthesis and clinical research.

Protein Soup Essentials

This procedure of peptide-induced cell growth plays a critical function in the amelioration of heart wellness by helping in the fixing of broken heart tissues and boosting the heart’s capability to successfully pump blood. This therapeutic strategy entails the usage of certain peptides created to target cells within the stomach system, thereby enhancing cellular repair work, enhancing digestion, and mitigating inflammation. Via the intro of these bioactive particles, peptide therapy aims to bring back equilibrium to the intestine microbiome, an essential factor in keeping general intestinal health. Peptides, which are quick series of amino acids, work as essential components in numerous biochemical procedures taking place within the body. Promoted by professionals such as Dr. Eric Gordon and Dr. Nafysa Parpia, peptide treatment makes use of these particles to manage physical features and manage a range of chronic problems.

In essence, peptide therapy symbolizes a focused and promising method for the management of persistent discomfort by directly affecting pain signaling paths. Incorporating peptides into skin care routines or dietary supplements can supply targeted benefits, improving skin health and wellness and total health. Antifungal peptides play a crucial duty in combating fungal infections by interfering with the cell wall surfaces of fungi or inhibiting their development. Peptide bonds are created through the dehydration synthesis response in between the carboxyl group of one amino acid and the amino team of one more. These bonds connect specific amino acids together in a particular sequence to create oligopeptides and polypeptides. Research right into peptides remains in the beginning, and in the future, scientists might find health and wellness benefits of various sorts of peptides.

” Taquitos are by far among the most convenient dish preparation recipes to stock when time is limited,” claims Elizabeth Shaw, registered dietitian and author of the Air Fryer Cookbook for Dummies. Just roll up your favored healthy protein, like beans or shredded poultry, with cheese in a tortilla and appear the air fryer, after that ice up till later. ” Making them airborne fryer will certainly conserve you time, and is a very easy method to reheat a pre-made batch from the fridge freezer as you go out the door,” says Shaw. ” Lean hamburger is an outstanding resource of zinc, trick to keeping healthy and balanced metabolic process and immunity, while beans can assist reduced cholesterol,” claims Rodriguez.

Also, previously this month Paula’s Option dropped a brand-new pro-collagen peptide moisturiser (₤ 49, Spacenk.com) and, back in 2024, we saw peptide-led formulas presented from the likes of Radiance Dish, L’Oréal and much more. While it’s rare to have a hatred peptides (they naturally take place within the body), nothing is ever off the table. As Dr. Westbay discusses, synthetic or bioengineered peptides can cause a reaction in unusual cases. ” Allergies are much more frequently due to the fragrances, chemicals, or various other additives in a product as opposed to the peptides themselves,” she states. Our experts say that peptides are also demanded because a huge quantity of research sustains their advantages.

Goat Cheese

Researchers’ rate of interest in developing peptide ligands and probes for studying the frameworks and features of target receptors has raised substantially recently. In 1953, Vincent du Vigneaud accomplished a substantial turning point by manufacturing the first polypeptide, oxytocin, which contains a nine-amino-acid sequence [5] Oxytocin is well-known for its roles in social bonding, recreation, and childbirth, highlighting the organic relevance of artificial peptides in both study and therapeutic contexts. Since then, the development of synthetic peptides has actually expanded significantly, resulting in a vast array of applications in medication, biotechnology, and medication development. Cheese made from goat’s milk often tends to have a tangier, even earthier taste than cheese made from cow’s milk.

These specific peptides might be less complicated for the body to digest, which indicates they might create less digestion troubles than creatine proteins. Peptides might be much easier for the body to absorb than healthy proteins since they are smaller sized and extra damaged down than healthy proteins. They can a lot more easily penetrate the skin and intestines, which assists them to enter the bloodstream quicker. Despite the fact that GH-releasing peptides might be helpful for numerous conditions when suggested by a doctor, off-label use of GH-releasing peptides isn’t safe or suggested. Jillian uses an one-of-a-kind and personalized approach to aid her customers attain ideal health via nutrition and way of life adjustments. Along with her personal technique, Jillian works as a writer and editor and has actually written numerous posts on nourishment and wellness for top digital wellness auth

«Рентвил» предлагает аренду автомобилей в Краснодаре без залога и ограничений по пробегу по Краснодарскому краю и Адыгее. Требуется стаж от 3 лет и возраст от 23 лет. Оформление за 5 минут онлайн: нужны только фото паспорта и прав. Подача авто на жд вокзал и аэропорт Краснодар Мин-воды Сочи . Компания работает 10 лет , автомобили проходят своевременное ТО. Доступны детские кресла. Бронируйте через сайт аренда авто краснодар

Hi to all, how is all, I think every one is getting more from this site, and your views are fastidious in favor of new people.

prepaid Zain

Aw, this was a really good post. Taking the time and actual effort to generate a great article… but what can I say… I put things off a whole lot and don’t manage to get nearly anything done.

my Zain

Гидроизоляция фундамента Гидроизоляция фундамента .

скачать мостбет на айфон скачать мостбет на айфон .

” When individuals begin experiencing a high hamstring pressure or they have a deep hip pain they seem like they simply can’t get to, that can be commonly pelvic-floor-related.” And it doesn’t quit th