本日は変額保険について話していこうと思います。

賛否両論ある変額保険ですが、今回は肯定的な捉えた記事に仕上げていこうかと思っておりますのでお楽しみに^ ^

変額保険ってなにー?っていうレベルなんですが。。。

変額保険の存在を知らない人もいるからそこから説明していくね!

Contents

変額保険とは

簡単に言うと「投資信託と死亡保険がセットになった商品」と思ってもらえればOKです!

人生100年時代とも言われる中、老後の資産形成に対する需要は急激に高まってきました。

保険会社がそれに応えて開発した商品なんですね。

ネット上では手数料が高いとか保障の分のコストが余計とかいろいろ言われています。

でもだからダメってわけでもないんです。

このブログでは再三言っていますが、素人の意見を鵜呑みにしてはいけません^ ^

昔と今の変額保険の違い

昔の変額保険は「インデックス運用」が多く、最近の変額保険は「アクティブ運用」が多いです。

どういうことか説明していきますね!

・インデックス運用

ある特定の国や地域を対象とした全株式の値段の変動の平均と一緒になるような運用を目指す運用方式。

全体が上がれば上がるし、下がれば一緒に下がる。

全株式を平均的に買えばいいだけなので、手数料は安め。

・アクティブ運用

全体の中で特に調子のいい銘柄を選んで運用する。

運用会社次第で運用成績は変動する。

企業の財務調査や銘柄選定などを行うので手数料は高め。

変額保険の投資先として、インデックスメインからアクティブメインへと移行してきています!

対象企業が少ないことはリスクか?

インデックス運用は指数全体に投資をしているため、投資先の企業数は数百~数千社にのぼります。

対してアクティブ運用は運用会社にもよりますが、数十~数百程度が多いです。

「分散する数が少ないってことはリスクが大きいんじゃないの?」

と思った方は実際結構いるのではないでしょうか?

結論を言ってしまうと心配ありません。

理由を説明していきますね!

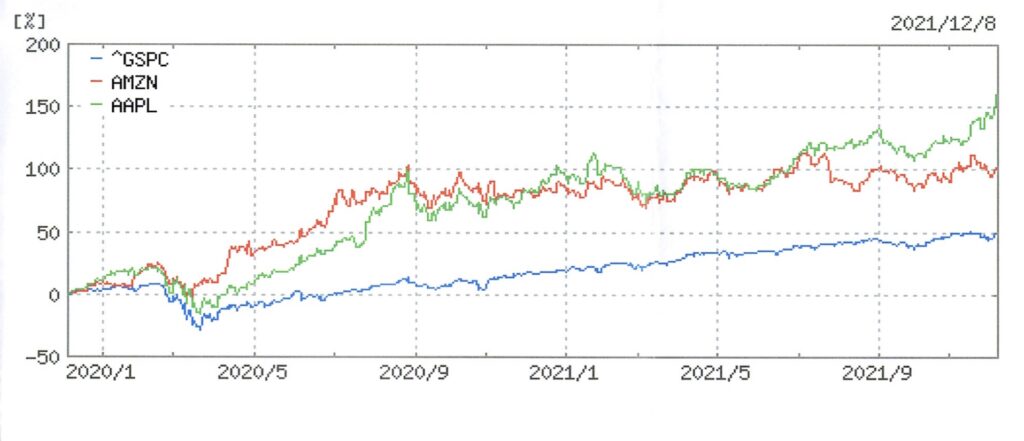

上図は世界を代表するアメリカの経済指数「S&P500」と皆さんご存じ「AppleとAmazon」のコロナショック時の株価の値動きを比べたものです。

世界的な経済危機が起こったときはどんなにすごい企業でも ”みんな下がります”

指数で分散していても、個別で分散していなくても、下がります。

注目すべきは「いかに早く回復するか」。

AppleとAmazonのような優良企業は株価の回復が極めて早いです。

回復が早い企業がある反面、なかなか回復できない企業もあります。

きちんと目利きされたアクティブ運用の場合、足を引っ張る企業が少ないので、インデックス運用よりも早期に回復することができるんですね。

でも、企業が倒産してしまったときは影響大きいよね、、?

倒産リスクはそのとおりだね!

でもそうならないようにきちんと調査・分析もされている。

これがインデックスより高めの手数料を払っている理由だよ^ ^

投資先を分けるより時間を分けろ!

負けない投資法として「長期・積立・分散」というのがあります。

このうち”分散”とは投資先を複数にわけ、リスクを少なくしようとするもので、できるだけ多くの企業に投資しようとする方も少なくありません。

しかし、それよりもはるかに大きな効果を発揮するのは「時間の分散」です。

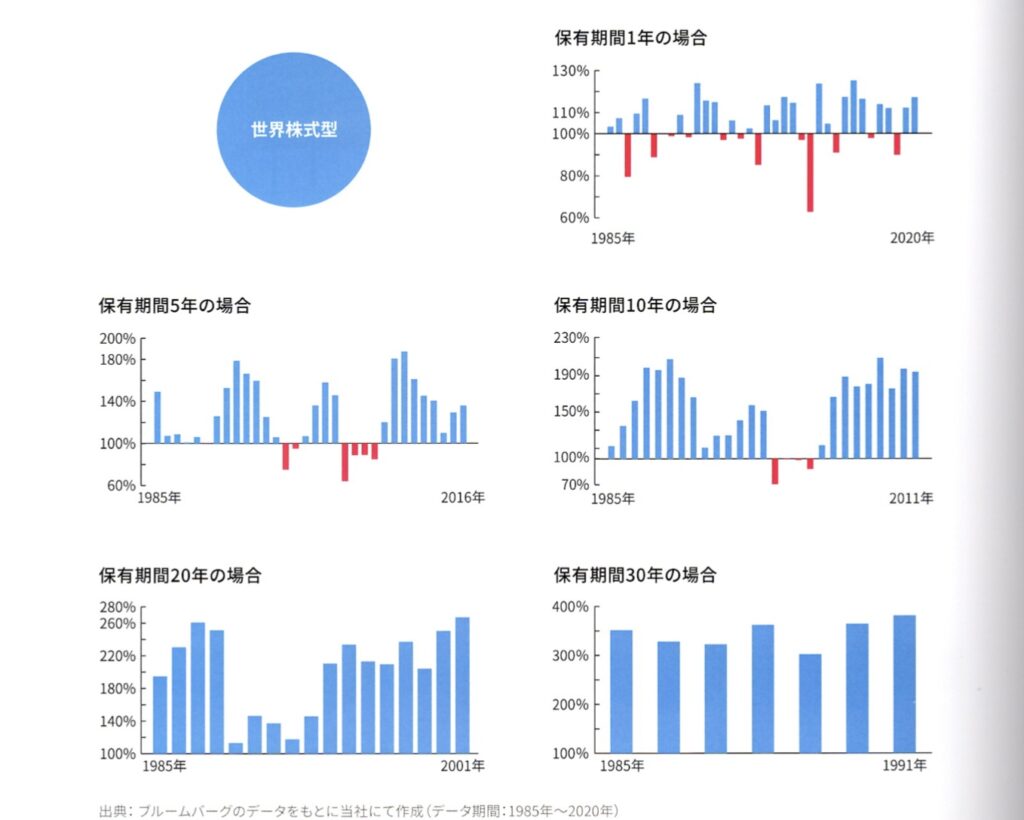

こちらのグラフをみてください。

5年より10年、10年より20年とだんだん負ける確率が低くなっているのがわかりますか?

よほど悪い投資先を選ばない限り、長期での投資を前提とすると”ほぼ負けない”と言われています。

投資で大切なお金が減ること恐れ過ぎて、熟考したあげくいろいろなところに投資するより、さっさと投資を始めて長い期間投資した方が結果的に負けないということですね^ ^

投資信託の方が増えるんじゃない?

変額保険の話をしているとこの質問をされることが結構あります。

答えは「イエス」

投資信託に直接投資した方がコスト等が安いので増えやすいことは事実です。

じゃあそういうあなたはもう投資信託をやっているんですよね?

この問いに対して90%の方は「ノー」

なぜか?

人間って強制されないとなにもできない生き物なんですよね。

会社に行くのだって、上司に言われているからですよね?

去年叫んでいた10キロやせる宣言は達成されましたか?

自発的にやりたいと思ってやる趣味や遊び以外、強制力があるからできています。

投資信託が増えるとわかっているのにやっていないのは強制力がないからなんですね。

そしてこういう人はこれからもやりません。

1年後に会っても5年後に会ってもきっとなにかしらの理由をつけてなにも始めていないでしょう。

きちんとできている人はなにかしらの強制力を持たせています。

変額保険は投資信託にはない強制力があります。

投資信託にはない保障があります。

なにが一番増えるかではなく、なにをすれば目的を達成できるかを考えてみてください^ ^

vs 投資信託

とはいえ、数字的にはどうなのか?

変額保険と投資信託にかかるコストを比べてみました。

ちょっと難しい話に聞こえるかもしれないので、ここは読み飛ばしても大丈夫です^ ^

・信託報酬

投資信託の運用会社に払う手数料です。

ここは個人が少額で購入するより、保険会社が大きな金額で購入した方が安く購入できます。

(例)某投資信託 個人:1.701% 保険会社:0.773%

・保険関係費

ここは投資信託にはありません。

変額保険は投資信託と保険がセットになっているのでその費用がかかります。

変額保険が効率が悪いと揶揄される理由にもなっています。

上記2つのコストを考えたときに、月に数百円~数千円の差が発生します。

投資信託の方が数字的には有利です。

この差が大きいか小さいかは人によると思いますが、これを勉強して、計算して、分析できる方は投資信託の方をおすすめします。

それ以外の方は保険会社が勉強して、計算して、分析した変額保険でも十分目的は達成できるのではないでしょうか?

つみたてNISAにはない保険の機能

変額保険には資産運用のほかに保険の機能があります。

ここでは保険にしかできない機能についてご紹介します。

・保険料払い込み免除特約

契約者が3大疾病(がん、脳卒中、心疾患)になってしまった場合、それ以降の保険料の払い込みを免除しますよーという特約です。

長い現役時代の間ずっと積立できるとは限りません。

仮に病気になってしまったらそこから先は保険会社が代わりに積立してくれます。

・積立金の移転

長年投資してきたお金を他の投資先に変更できる機能です。

これはとても便利な機能ですし、つみたてNISAにはできません。

例えば、株式で投資してきた資金が目標の金額を達成して、老後まで減らないようにしておきたい。

こんなことってありますよね?

そんなときに安定運用のできるバランスファンドに全額変更なんてことができてしまいます。

つみたてNISAの場合だと、一度売って買いなおすことになり、購入できる金額に制限があるので”つみたてし直し”になってしまいますね。

変額保険でも老後2000万円問題は解決できうる

投資全般に言えることですが、これだけ増える!というのはあくまでシュミレーションにすぎません。

確実に達成できるとお約束することはできませんが、シュミレーション上は老後2000万円問題を解決することは可能です。

一番増える方法ではありませんが、金融機関で、保障を持ちながら資産形成できる変額保険は選択肢から外してしまうのはもったいないと筆者は考えています。

まとめ

・昔の変額保険とはまったく違うもの

・企業を絞った方が運用効率が良い

・投資先の分散より時間の分散

・いま始めてないなら5年後もやらない

・保険にしかない機能を見よう

・変額保険で老後2000万円問題は解決できうる

おわりに

いかがでしたでしょうか?

今回はネットで叩かれまくりの変額保険についてでした。

ネットやSNS上の情報は過激な意見の方がウケがいいし、アクセスも集まりやすいです。

でも書いてる人は一切責任をとってくれません。

情報が山のようにあるこの時代に冷静に判断できるスキルを身につけていきたいものですね^ ^

このブログについて

このブログは読者のマネーリテラシーを向上させ、今の生活から将来の資産形成まで、長期に渡って豊かなライフスタイルを送れるような情報を発信しています。

・お金のことを真剣に考えたことがない

・知り合いには相談しにくい

・本物のお金の情報がほしい

というお金初心者の方にぴったりの内容となっております。

記事の内容を気に入っていただきましたら是非SNSや口コミで拡散していただけると大変励みになります!

またお問い合わせはこちらから承っております。

節約がしたい、貯金がしたい、資産形成がしたい等

どんなにちいさな悩みもお気軽にご相談いただければと思います^^