こんにちは。

元信金パパのゆん(@yunxmoney)です。

今回はマイホームが欲しいけど住宅ローンってどこで借りたらいいの?

どんな種類があるの?

という方に向けて話していきます。

住宅ローンって金額も大きいしよくわからない。

だから営業マンのいいなりで契約してしまう人が多いよ!

Contents

住宅ローンはどこで借りる?

マイホームを買おう!と思ったらハウスメーカーや住宅販売会社に行くと思いますが、実際にローンを組むのは銀行や信用金庫といった金融機関になります。

<住宅ローンを借りることのできるところ>

銀行、信用金庫、信用組合、信託銀行、住宅金融支援機構、等々

住宅ローンの条件は様々

住宅ローンの貸し出し条件(金額、期間、金利、担保有無)や諸費用などの条件は様々です。

扱っている金利のタイプや団体信用生命保険の保障内容も、その銀行によってまちまち。

金利については、基準となる金利が設定され、実際に住宅ローンを借りる際は、一定の条件を満たせば金利が優遇されるというのが一般的です。

融資の取次業務は銀行で

たとえば、「フラット35」という住宅ローンがあります。

住宅金融支援機構が民間金融機関と提携しているローンですが、申し込みや審査は銀行などの金融機関で行います。

銀行は「フラット35」の取次機関になっているのです。

なお、金利、手数料は金融機関ごとに異なります。

住宅ローンの金利タイプ

住宅ローンといっても「金利のタイプ」はいろいろあります。

ライフプランや経済状況によって自身に合ったものを選ぶようにしましょう。

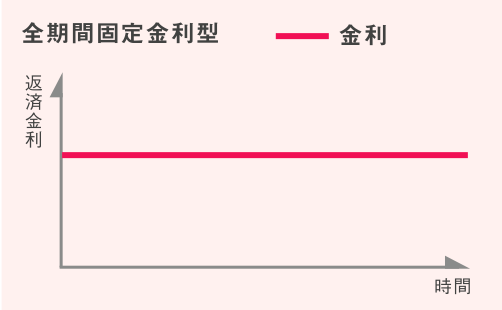

全期間固定金利型

返済の最初から最後まで金利が決まっているタイプの住宅ローンです。

完済までの金利が借り入れ時に決まります。

どんなに基準の金利が上がっても一定の金利なので、返済途中で負担が増加することがなく安心できます。

逆に基準の金利が下がっても一定の金利なので、負担が減ってラッキーということも起こりません。

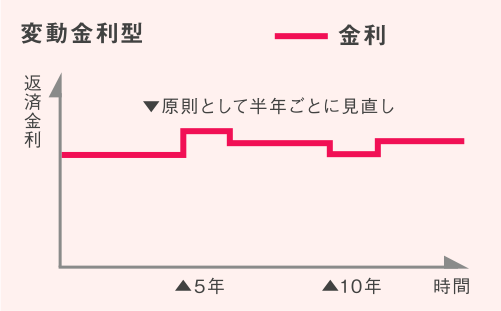

変動金利型

半年ごとに金利が見直されるタイプの住宅ローンです。

将来的に基準の金利が下がれば返済負担は減りますが、逆に金利が上がれば負担は増えます。

こればっかりは正確な予測はできませんが、個人的には現在が超低金利時代ですので、将来的に金利が下がることはないかなと思います。

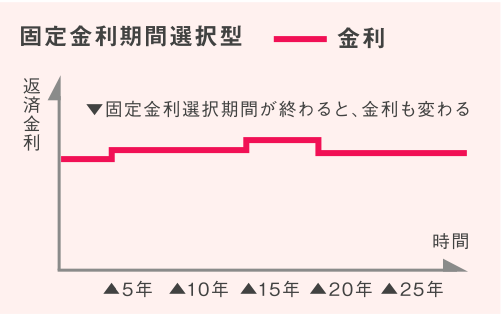

固定金利期間選択型

借り入れ時に3年、5年、10年など、固定金利の期間を決めて、その期間が終了したタイミングで再度期間を選択するタイプの住宅ローン。

現在の多くの住宅ローンがこの形式で、途中で見直しができる固定金利みたいなイメージです。

ある程度は市場を見ながら選択できますし、状況によっては変動金利に変更することもできます。(変動金利→固定金利は変更不可)

おすすめはどのタイプ?

住宅ローンの金利は年々下がっている傾向にあります。

新型のコロナの影響で一時的に今より金利が下がることは考えられますが、長期的にみて金利はそのままが上がっていくと考えられます。

今住宅ローンを借りるのであれば、「全期間固定金利型」か「固定金利期間選択型」をおすすめします^^

住宅ローンはいくらまで借りられる?

住宅ローンに限らずローンを借りるのには審査があります。

借りる人の年収、家族構成、勤務先、などによって借りることのできる金額や金利が変わってきます。

審査は金融機関が行い、審査に通るかどうかはその人の条件によります。

ここでは一般的な借り入れ可能額の目安をみていきましょう。

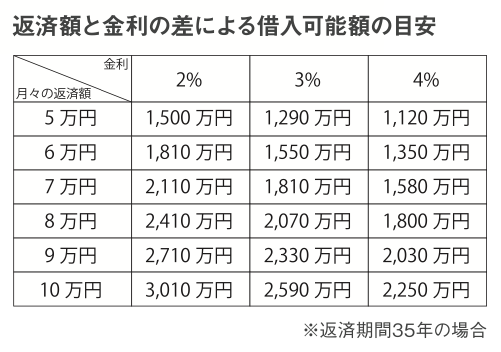

上の表は返済額と金利の関係を表したものです。

たて軸は「月々の返済額」、よこ軸は「金利」を示しています。

金利が高くなると借りられる金額が減っていきます。

たとえば月7万円の場合金利が2%だと2110万円借りることができますが、3%の場合だと1810万円に減ってしまいます。

1%の差で300万円ほど変わってきます。

しかし、これは返済額から見た借入額であり、実際に自分たちが返していけるかどうかしっかり検討した上で決めてくださいね^^

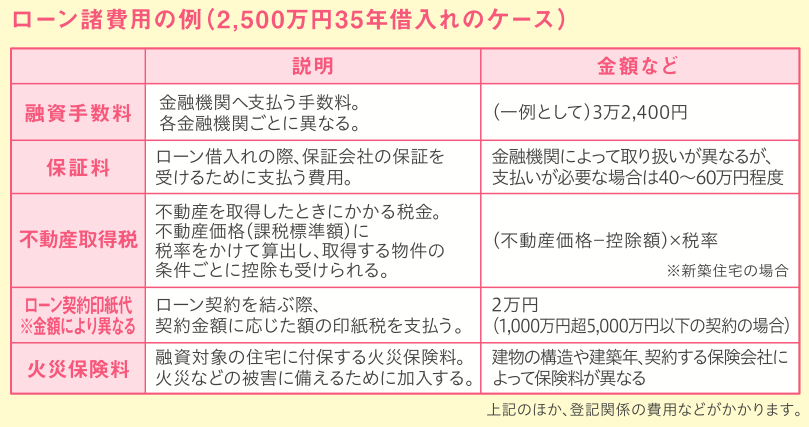

住宅購入にかかる諸費用

実際に住宅を購入する際には契約書に貼る印紙代や不動産取得税、登記関連の費用、火災保険などの諸費用がかかります。

ざっくりではありますが諸費用は物件購入価格の3〜7%程度と言われています。

住宅ローン返済中の見直しのポイント

借りた時に返済方法を決めるのが住宅ローンですが、ライフスタイルの変化に合わせて、返済方法を変更することもできます。

繰り上げ返済

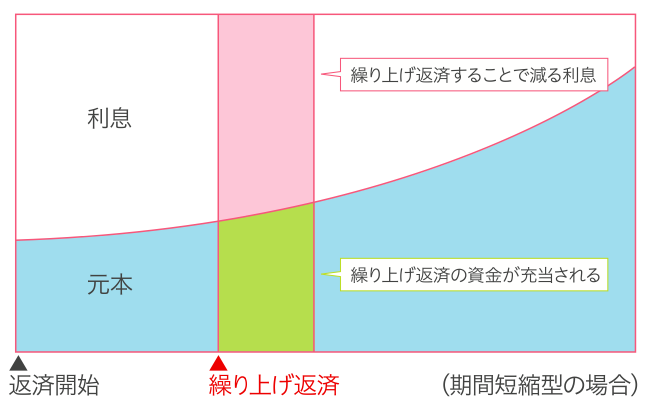

繰り上げ返済とは毎月の返済以外に手持ちのお金を使って、借りた額の一部を返済することを言います。

支払ったお金は元本の返済に充てられるので、上の図のようにその元本から発生するはずだった利息を減らすことができるんですね。

繰り上げ返済には返済期間を短縮する「期間短縮型」と月々の返済額を軽減する「返済額軽減型」という2つのタイプがあります。

同じ金額の返済を行う場合、期間短縮型の方が利息を減らす効果は高くなります。

また、返済期間の始めの方が利息の割合が多いので、効果は高いですよ^^

条件変更

条件変更とは返済の途中で返済方法を変えることを言います。

生活の変化に伴い、例えば月払いのローンをボーナス併用払いに変更したり、ボーナス併用払いを月払いに変更したりするのも条件変更の1つです。

その他、月々の返済額を増やしてはやく返済が終わるようにしたり、返済が厳しくなり期間を延長したりする場合もあります。

住宅ローンって言っても金利や返済方法もいろいろなんだね!

自分がどんなライフスタイルで人生を送っていくのか真剣に考えて選択するといいよね!

まとめ

いかがでしたでしょうか?

今回は知ってるようでよくわからない住宅ローンについて簡単にまとめました。

結婚や出産を機に住宅を購入しようという気持ちは非常に高まりますが、

・自分たちがどれくらい借りることができるのか?

・借りた額は無理なく返していけるのか?

といったところを自分たちのライフプランを踏まえてしっかり話し合ってみてください^^

それじゃ、また。

ゆんのSNS

このブログは読者のマネーリテラシーを向上させ、今の生活から将来の資産形成まで、長期に渡って豊かなライフスタイルを送れるような情報を発信しています。

・お金のことを真剣に考えたことがない

・知り合いには相談しにくい

・本物のお金の情報がほしい

というお金初心者の方にぴったりの内容となっております。

記事の内容を気に入っていただきましたら是非SNSや口コミで拡散していただけると大変励みになります!

またお問い合わせはこちらから承っております。

節約がしたい、貯金がしたい、資産形成がしたい等

どんなにちいさな悩みも気軽にご相談いただければと思います^^

私だけではなく、みなさんの一人一人の力で日本の金融教育を少しずつ変えていきましょう!

よろしくお願いします!